Създаване на печеливша Форекс стратегия, основана на хеджиране

- основен

- търговец

- Форекс стратегия

Първо трябва да разберем принципите за хеджиране на риска. Ако сте разбрали какво е заложено на карта, а след влизането може да се пропуснат. За останалата част, за пореден път се анализират основните принципи.

Чифт хеджиране. Това е стратегия, въз основа на търговски корелация инструменти в различни посоки. Това се прави, за да се изравнят на добива. Възможност за хеджиране ограничава риска от използване на кол и пут опции.

Това, което е хеджиране?

Класическият плет - това е начин да се защити на търговеца от загуба на средства. Хеджирането може да се използва за защита срещу нежелани движения на цените в нашата страна. Също така можете да използвате за хеджиране за защита от колебанията на валутните курсове, както ни актив ценен в различни валути по отношение на нашата.

Всеки път, когато става въпрос за стратегиите за хеджиране, което трябва да запомните две важни нюанси:

1. Хеджирането винаги има цена

2. Не е добра стратегия за хеджиране

Вероятно, най-важното е, че правилната стратегия за хеджиране на валутния може да ни даде да спя през нощта. Но това спокойствие си има цена. хеджиране стратегия ще изисква разходите си и те ще се насочат. Няма да има повече и непреки разходи, които се изразяват в това, че самата хеджирането може да ограничи печалбите ни. Трябва да се отбележи, че с всичко това хеджиране в процеса на търговия не трябва на първо място, и то винаги ще бъде в състояние да се грижи.

Основни принципи на валутно хеджиране

Най-често става въпрос за хеджиране на валутния пазар, търговец иска да намали валутния риск. Да предположим, че търговецът купува активи, които са деноминирани в лири и това е проста, ние ще приемем, че този принцип ще работи за всякакъв друг вид актив.

Таблицата по-долу, която показва характеристиките на отделен търговец сделка

В таблицата по-горе можете да видите два сценария. И в двата случая, цената на активите от гледна точка на националната валута остава същата. В първия случай, GBP пада спрямо щатския долар. И ако скоростта се намалява, което означава, че активът вече е на стойност $ 2460.90. Но падането на валутната двойка GBP / USD означава, че договорът за замяна вече е на стойност $ 378.60. И това е, което ние се компенсира загубата на валутния курс.

Също така тук трябва да се отбележи, че ако GBP / USD ще продължи да расте, ефектът ще бъде точно обратното. Асет е по-скъпо в доларово изражение, но ръстът ще се компенсира от равностойно загуба на валутните договори.

В нашия пример, който е по-висока цената на акциите на британската лира е останал същият. Но инвеститорите трябва да знаят предварително размера на бъдещия договор. За да направите валутно хеджиране е ефективен, търговецът ще трябва да увеличите или намалите размера на нападателя в съответствие със стойността на актива.

Практиката показва, че валутната хеджирането може да работи, но това е скъп процес.

хеджиране стратегия за намаляване на волатилността

Става въпрос за това, че хеджирането има цена и може да надмине печалбата, така че винаги е важно да се отговори на себе си: дали искате да използвате в моя случай хеджиране стратегия?

Ако говорим за търговци, които търгуват на Форекс пазара, има очевиден отговор - рядко се използва. Това е просто, че не всички търговци Forex се търгуват на фондовия пазар, така че стратегията на хеджиране, описан по-горе, не е от голямо значение.

Но има едно изключение от правилото. Това е т.нар кери търговци (Carry Trade), повече подробности за това могат да бъдат прочетени тук. Използването на стратегията на търговията с носене, търговец заема позиция да се натрупват лихви. С променящите се валутни курсове е, че търговците трябва да бъдат взети предвид, на първо място. Големите движения могат да унищожат разбира се интерес, който се натрупва търговец, като държите ръчния двойка.

Акцентът тук трябва да се обърне на екстремни движения, когато средствата текат от / до тях, в зависимост от политиката на централната банка.

За да се намали този вид риск, търговецът може да използва стратегия, наречена "обратна хедж носят един чифт." С тази стратегия, търговецът ще се измъкнем от втората позиция, която се хеджира. Двойката бе избран за хеджиране позиции трябва да има силна корелация да носят един чифт, но лихвения суап е да бъде значително по-ниска (виж. За подробности относно това, което е суап (суап)).

Пример жив пренос двойки: основни основи

За да се разбере как работи, тази стратегия за хеджиране, нека да разгледаме един пример. Вземете една двойка NZD / CHF. В момента нетната лихва за тази валутна двойка е 3,39%. Сега ние трябва да се намери един чифт за хеджиране, която: а) е тясно свързано с NZD / CHF, и б) има по-нисък лихвен процент от необходимата страна на сделката.

опции Кери хеджиране

Хеджиране чрез взаимно чифт селище има някои ограничения. Съотношението между валутните двойки се променя постоянно. И няма гаранция, че стойностите, които са били в началото, и ще бъде в края, и няма Nika се гарантира, че то не е срещу нас. Това означава, че хедж двойка всъщност може да увеличи риска, вместо да го намали.

За по-стабилна стратегия за хеджиране с помощта на опциите е от съществено значение.

Закупуването на безкасово опция

Един от начините за хеджиране - това е покупката на "вариант, без пари" на вариант за покриване на евентуален неуспех в търговията на носене. "Вариант без пари» (извън парите) - тази опция е без истинска стойност, цената на който изпълнение над или под (в зависимост от варианта) на текущата пазарна цена на актива.

В горния пример може да бъде опция за закупуване на NZD / CHF, за да се ограничи рискът от падане. Причината, поради която се използва "опция беден", е, че стойността на опциите по-долу, но тя все още дава защита от сериозни пропадания търговец.

Защита срещу падане от използването на валутни опции

Какво е важно за всички търговци, които се интересуват от стратегиите за хеджиране, така че това е начинът за хеджиране на рисковете и да получите печалба. Ето защо, ако целта е една и съща - да се реализира печалба, тогава ще трябва да го направите с помощта на опции.

Когато сме се хеджират позициите корелира инструменти, един инструмент да върви нагоре, а другата надолу. Опциите са различни. И те имат асиметричен изплащане.

Първо, малко за това, което е важно. Кой е купувачът на опция? Това е търговец, който търси защита от риска. Продавачът - лице, което осигурява такава защита. Дълги и къси - тази терминология се отнася и за двата случая. Така че, за да се защитят срещу падането на валутната двойка GBP / USD може да се купи (отидете дълго) пут опция за GBP / USD. Poot ще се погасява, ако цената падне, но ще напротив, ако тя се издига. За повече информация за допълнителните нива може да се прочете тук.

хеджиране стратегия с помощта на пут опция

Да разгледаме следния пример. Търговецът открита дълга позиция в следната валутна двойка GBP / USD.

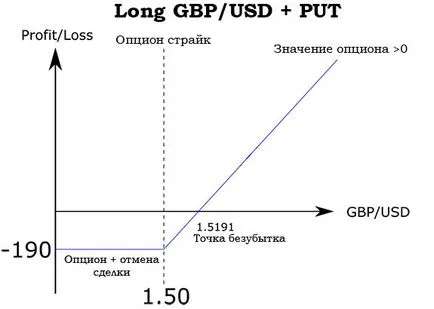

Цена е паднал от времето, когато той влезе в пазара. Един търговец иска да се предпазят от по-нататъшно намаляване, но иска да запази позицията отворен с надеждата, че GBP / USD ще се повиши отново. За да се подсигурите, той купува опция GBP / USD пут. Сделката е както следва:

Транзакция: Покупка опция 0.1 х GBP / USD пут

Изтичане: 14 дни

Сложете опция се отплаща, ако / USD в британски лири падне под 1.5000. Това се нарича пазарна цена. Ако цената е над 1.5000 на изтичане срока на годност, опцията ще бъде безполезно.

Горната сделката ще бъде защитен от сделка загуба до 100 точки. В най-лошия случай, търговецът ще загубят $ 190.59. Това включва стойността на опцията $ 90.59. потенциал за печалба е неограничен.

По възможност не притежава вътрешна стойност, когато един търговец го купува. Това е непарична опция. Логично е да се отбележи, че по-горе структура се поставя + дълга позиция в общи линии има същата възвръщаемост като опция Long повикване.