Централната банка курс рефинансиране - което зависи от него

Поздрави, скъпи читатели! Свързана Руслан Miftakhov. загрижени за постоянните скокове на долара, и по-общи цени в магазините си? Предполагам, че така.

Такава нестабилна икономическа ситуация, която се развива в нашата страна, ни кара да се разберат различните икономически условия, които могат да бъдат чути в новините доста често.

Ето защо реших да се говори днес за един от тези понятия - рефинансиране процент на централната банка. Какво е искал тя, какво трябва и какво влияние? Отговорите на тези въпроси и ще се опитам да разкрие.

определението

И така, процентът на рефинансиране (HR) е стойността на сто, според които Централната банка (ЦБ) на България се предвижда до края на банките пари на страната.

Казано по-просто, търговски банки и други финансови институции са като на кредитните средства от централната банка, за да след това предоставят заеми на различни компании и ние сме с вас.

За по-голяма яснота, дай един малък пример. Да предположим, че една търговска банка отнема от кредита на Централната банка в размер на 2 милиона долара., Докато ставката за рефинансиране на този етап е 7%. Съответно, годината на търговската банка трябва да върне сумата на 2 милиона вече. + 7% = 2140000. $.

През тази година, търговските банки, издадени заеми имат населението и организации, както и от по-голям процент от КП - на 18%, като по този начин получаване на печалбите си. Резултатът е, че и двете на централната банка и търговските банки са на загуба, а населението ползва кредит.

Защо централна банка нужда посредници?

Защо не дават кредити на физически лица без тях?

Отговорът на този въпрос е много прост - Централната банка не работи с малки количества, и то дори не е милиони, но от порядъка на десетки милиарди рубли. Той има много други, по-важни неща за вършене, отколкото да се дават малки потребителски кредити на колата и т.н.

Ето защо, се оказва, че други банки са посредници в процеса. И дори хора от това и по-добре, тъй като благодарение на голям брой търговски банки, техните клонове и банкомати в страната, не е нужно да отидем някъде да се получи кредит или други финансови услуги.

Но тогава възниква въпросът: може банките да отпускат заеми при високи лихвени проценти? На теория - може. Да, и всеки магазин може да повиши цената на стоките, но не го направи (поне не винаги). Тъй като конкуренцията не ви позволява да настроите твърде голяма разлика в продукта, и в този случай, заем, или клиентът ще отиде в конкурент.

Ето защо, за да не загубят клиентите си, и в крайна сметка печелят пари, че ще трябва да даде на централна банка, кредитните институции проявяват почти еднакви лихвени проценти. Разбира се, има и изключения.

Някои финансови институции (например, Ренесанс Кредит Начало Кредитна Банка и други), като теглят заеми в търговски центрове, арт магазини, изпращане на картички по пощата - привличане на клиенти дизайн простота, удобство, различни бонуси, като по този начин влияе на психиката на обикновените граждани - са увеличение на цените и до 70%.

Така че преди да вземат заем - всичко, което трябва да се претеглят внимателно, внимателно прочетете всички надписи, написани с дребен шрифт.

Как е стойността на рефинансиране процент?

Какво важен икономически процеси върху него може да се съди?

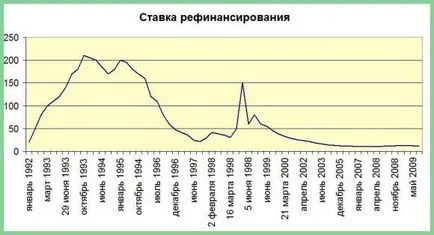

рефинансиране процент се изчислява въз основа на настоящата икономическа ситуация в страната и нивото на инфлация. Тя трябва да се повиши нивото на инфлацията, централната банка и веднага се увеличи залога си.

И съответно, ако КП е намален, което означава, че темпът на инфлация е паднал (не забравяйте, ние сме обстойно разгледа темата за "инфлация"?)

На практика намаляването на ставката за рефинансиране има следните последици:

- За обикновените граждани и ипотечни кредити стават все по-достъпни, тъй като лихвите по него намалява. Когато не се нуждаят от много заплащането, хората са щастливи да печелившо заеме пари.

- Компаниите могат да донесат повече пари в бизнеса: вече произвежда и следователно повече пари.

Но всичко трябва да бъде контролирано. В крайна сметка на излишък парите от населението, увеличаване на тяхната покупателна способност води до по-скъпи цени, недостиг на стоки. Един порочен кръг води до инфлация. Спомням си, че най-висок процент на инфлацията - благосъстоянието на населението много по-зле.

В този случай, рефинансиране процент се предлага в: той е уникален инструмент, с която правителството в лицето на централната банка може да влияе на нивото на инфлацията в страната. За да се намали високото ниво на инфлация, направена ново изчисление на КП - той се издига.

Как се свързани с данъчно облагане?

Този процент се прилага в облагането:

- Всички банкови депозити, които превишават скоростта на рефинансиране с 5% точки, се облагат с данък.

Пример: отваряне на депозит под 10% годишно, а КП в момента е 8%. Изчисляването се извършва: 8% + 5% = 12%. Това означава, че можете да плащате данък не е необходимо.

Но ако внезапно ви поднови депозита под 13%, а CP все още е 8%, а след това ще трябва да плащат данък от 35% от приходите, с прекомерно депозит (13% - 12%) * 35%.

- С КП определи размера на обезщетението, че работникът е поставен за забавянето на заплатите, парите, платени скъсването или ваканция плати. По закон вашият работодател трябва да ви плати сумата на парите се увеличава с размера на обезщетение в размер на не по-малко от 1/300 * SR, в съответствие с броя на дните закъснение.

- СР се използва за изчисляване на глобите, която се образува в резултат на просрочени данъци и мита на гражданите.

Наказанието ще бъде равна на сумата на данъка * редица нерешени дни * * 1/300 ср

С това стигаме до края на днешния тема. Мисля, че сега разбирате колко е важно да имат представа за скоростта на рефинансиране, за какво е и какво прави. В крайна сметка, това се отразява на всички ни живот.

Най-добри пожелания, Руслан Miftakhov

Тази статия е на стойност споделяне с приятели. PUSH!