Пример косвен данък

Държавната политика данък

Особеността на данъчната уредба е, че държавната макроикономическата среда се променя, различна данъчни ставки. Това е данъчната политика. Характерно е, че те трябва да се съобразяват с принципа на размножаването, т. Е. Принос за растежа на общественото производство и увеличаване на производителността. Въпреки това, данъчните разпоредби - деликатен въпрос, така че промяна на данъчната ставка, трябва да бъдат чувствителни, за да сме в крак с икономическата ситуация.

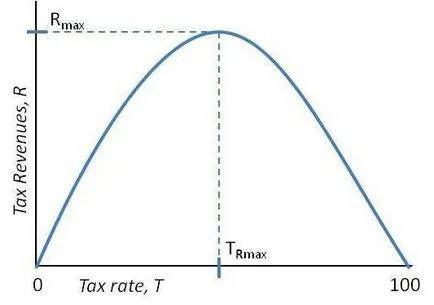

Ясно демонстрира своята крива на Лафер закони, на името на икономиста от Университета в Лос Анджелис, открил принципа на приходите в бюджета, в зависимост от данъчната ставка. Функционална връзка той показва класическия: по хоризонталната ос - процентът наложен от държавата към хазната, като вертикалната ос - сумата, получена от данъка. Първоначално, тази крива се увеличава. Икономическото значение на това е, че производството в този сегмент расте по-бързо от данъчната ставка, съответно, а икономиката се развива, и приходите от данъци увеличение. Въпреки това, по данъчната ставка, ниво на 40-50% (за страните по света и) и 35-40% (за страните от Третия световен) крива достига максимум и започва да намалява. В този случай ние казваме, че данъчната политика - дискриминационно. В относително високи доходи на трудоспособното население, данъчната тежест е 40-45% от равнището на доходите.

Преки и косвени данъци

Данъците върху характера на освобождаването от данъци са разделени на преки и косвени. данъчна основа за преки данъци са доходи (заплати, печалби, наем, лихви) или собственост (земя, къща, ценни книжа), собственост на данъкоплатеца. Примери за преки данъци могат да бъдат поземлен данък, данъци върху доходите и данъка върху недвижимите имоти, данък върху превозните средства, данък печалба. Косвени данъци, а не да ръководи, има фундаментално различен характер - премиум цена, или процент.

На територията на България, следните нетните косвени данъци: данък (ДДС), акцизи и мита върху добавената стойност.

Косвени данъци. ДДС

Косвен данък ДДС успешно разпространява в световен данъчни системи. Каква е причината за популярността му? Най-вероятно, нечувствителност към икономическата криза и ациклични, защото няма данък се начислява върху производството и потреблението.

ДДС като пример за косвен данък включва облагане база (съгласно чл. 146 от Данъчния кодекс), продажбата на стоки и услуги на територията на България, трансферът на стоки и извършване на услуги, които не се предполага, приспадане, монтаж и строителство работа, извършена за собствени нужди, внос на стоки на територията Руската федерация.

Преференциални режими в ДДС база

Данъчен кодекс изключва от максимално широк обхват на облагане с ДДС, някои операции: обработка на рубли и чуждестранна валута, прехвърляне на собственост от страна на неговия наследник, преходът на имота на регламентираните дейности на организации с нестопанска цел, прехвърляне на собственост чрез инвестиции, връщане на оригиналните приноси на участниците на икономически партньорства и фирми, приватизацията на природен служители на държавни и общински апартаменти, конфискация на наследството собственост.

Косвен данък ДДС и включва серия от преференциални данъчни ставки. На първо място, с нулева ставка. Той се използва за стоките, изнесени определено режим FTZ (Свободна зона Митници). Също така тя се използва във връзка с услуги за товарене, транспорт, подкрепа на износа, свързани с международен транзит на стоки през територията на България и превоз на багаж и пътници, ако не са изпратени от територията на Руската федерация.

Какво друго е включена в данъчната основа на ДДС

Юридическите лица и индивидуални предприемачи в попълването ДДС декларация за данъчни цели като:

- Получени аванси. Изключения са такива плащания за стоки, подлежащи на 0% ставка (вж. По-горе), както и за продукти, които имат производствен цикъл на повече от 6 месеца.

- Агенти, които имат статут на "финансова помощ", но получени в замяна на продадените стоки и услуги.

- Лихвите по кредита стока, записи на заповед, облигации, превишаващи рефинансиране процент на Централната банка на Руската федерация.

- Изброени обезщетение по застрахователни договори с разпоредбите на непогасени задължения на контрагенти.

Но има едно изключение от правилото. Юридическо лице или търговец, чиито доходи за последните 3 месеца са по-малко от 2 милиона рубли, пише в данъчната администрация, обслужващи съответното приложение и той бе отстранен в продължение на 12 месеца, считано от плащането на ДДС.

За сложността на определяне базата за ДДС

На метода на ДДС одити

Нека разгледаме на "вътрешното функциониране" на данъци, отнасящи се до инспекцията, например, данък върху добавената стойност на косвения. Най-общо казано, проверките са извън площадката, извън площадката и включва двата предишни вида. Според степента на покритие на данъчната основа, са разделени в тематични и изчерпателна, ясна и селективен.

Как се проверява камерален ДДС? Данъчните инспектори го пренасят директно в кабинета си. За услугите си - предоставяла преди проверими юридически лица или отделни предприемачи данъчни декларации и zatrebuemye по време на самата проверка на регистрите на своите счетоводни сметки и изходните документи. инспекция на сайта се извършва директно в счетоводството на юридическо лице (предприемач).

Като правило, в навечерието на планираното излизане на комплексни проверки за ДДС документални извърши одит на бюрото, предоставена от данъкоплатеца и ДДС декларациите, представени им плащане за последващо определяне на своите различия с самото определение на данъчни одитори върху първичната данъчен документ.

ДДС, като пример за косвен данък, показва две посоки на проверки от страна на одиторите на начина на отчитане на предприятието: пълнота на данъчната основа на ДДС и на правилното прилагане на правото на приспадане счетоводители.

Анализ на закупуване на стоки при одита на ДДС

Когато старание, първо внимателно проверени за наличието на първични документи от доставчици. По отношение на доставчици, Измислянето те условие стоки и услуги, както в данъчната основа и приспадането (определя в съответствие с член номер 171-173 България TC), могат да бъдат взети под внимание само при определени условия. Оригинален документ трябва да присъства - фактура от доставчика, който ще бъде приет от отчитане на кредит определения му от неговата работа е настроен на съответната данъчна отчетния период (по отношение на съответната данъчна декларация).

Пример за такова обезщетение може да бъде връщането на размера на излишъка от ДДС действително платената за конкретен NC България в следната ситуация: книгоиздаване компания купува хартия и мастило, докато се плати данък в размер на 18%, но завърши на пазара продукти (книги) облагат с 10%. Въз основа на горепосочената сума на излишъка от данък върху покупката на хартия и мастило за въвеждането на данък за продажба на книги - е включена в данъчното облекчение.

Анализ на продажбите на стоки, подложени на одит по ДДС

Продажба на стоки се проследява на базата на фактури, предписание проверима юридическо лице, както и продажбите на списанието (специфичните консолидираните данъчни регистри, и в действителност базата данни ръкопис за данъчна декларация).

Този тест се отнася до спазването на счетоводните регистри от страна на населените места с доставчици и изпълнители и изчисления с подотчетни лица. В този случай, на втория копия на фактури трябва да бъдат прикрепени към списанието.

Косвен данък ДДС се определя въз основа на които не са фиктивни операции (за доставка на всеки елемент трябва да бъде подходящо изчисляването на банков път - от разплащателната сметка на предприятието или от пари в брой - в брой). По този начин се посочва възможно опит да се върне на дружеството с клиенти на практика несъществуващи сделки.

Данъчните власти проверяват работата на K-сметка 201 01 610 и K-сметка 201 04 610. Ако няма фактура за продажба на стоки (услуги), тя се извършва от брояч данъчна ревизия на сметките на юридически лица на насрещната страна. Ако не е там - сделката е фиктивна, но това е икономическа престъпност. В същото време той обръща внимание на хронологичния ред на подготовка и регистрация на фактури. Избирателно се брояч проверки се назначават от и големи доставки, за които фактури са на разположение.

Пример данъчни грешки при продажба на стоки

Снабдяването на предприятието трябва да има компетентен подкрепа правен договор дизайн. Притеснението е, че изпълнението на стоки и услуги, винаги трябва да бъде предмет на увеличение на цените им за размера на ДДС. Договарящите се страни се задължават да определят ясно задължителни реквизита, посочени цена - с данък или без данък. Договорът определя цената без ДДС, тя е тази, която служи на данъчната основа. Желателно е в споразумението за разпределяне на сумата на ДДС, като на отделен ред.

Последното се дължи на факта, че съгласно чл. 424 от страна на Гражданския процесуален кодекс на Република България да заплати цената на стоките, по отношение на подробностите, посочени в договора.

В заключение на нашия преглед на ДДС, ние се отбележи, че това е така, защото на неговия универсален характер, той е един от най-трудните за техниката си сред съществуващите данъци в България.

Акциз. Данъчната основа

Косвени данъци в България (с изключение на най-големият от тях - данък добавена стойност) включват федерален данък - акциз (често наричан и в съкратен вид - акцизи) и мита. Той е обвинен в определени групи стоки, като продажбата им на територията на България, а когато ги движат през българската граница. включването му в бюджета на юридически лица и индивидуални предприемачи, както и реалните платци са потребителите, т. За да. Той е включен в цената на стоките, които купуват. Тъй като сумата на данъка, включен в цената на стоките, е ясно, че косвен данък е акциз.

Като правило, те са обект на облагане с данъци автомобили, безалкохолни напитки, дизелово гориво, моторно масло, бира, прави и бензин, алкохол и алкохолни продукти, тютюневи изделия.

Съгласно член 182 от Данъчния кодекс, са обект на данъчни сделки за продажба на данъкоплатците акцизни стоки, произведени в България, получаване и изпращане на този продукт, някои видове прехвърляне на стоки (схеми за работа на ишлеме), операцията по преместване на акцизни стоки извън България.

Номера. 1 п. 6, чл. 182 НК България записва всяко акцизни обект за изземване и публикуване на данни за безстопанствени стоки на косвени данъци. Тя подлежи на данъчно облагане и движение на акцизни имот в нормативните средства на предприятията.

Процедурата за акцизите

не е предмет на износа акциз акцизни стоки, трансфер между звена на производствени предприятия, основната прехвърлянето конфискувани за допълнителна индустриална обработка, внос на митническата територия на акцизни стоки с отказ от нея в полза на държавата, на вноса на акцизни имот в пристанището СИЗ.

Данъчните органи извършват проверки на документацията, да вземат под внимание договор на данъкоплатеца със своите контрагенти, документи за плащане във връзка с банково извлечение за прехвърляне на средства, товарни митническа декларация, и копия от документи за транспорт, показващи износа на акцизни стоки извън България.

Данъчният период за вътрешния изпълнението на акцизните стоки с един месец да се транспортира през границата - в съответствие с Кодекса на труда.

Пример определи количество акциз

Решение. Tax база ще бъде: 500 х 40% = 200 л.

Размерът на акциза съответстваща на водка, продаван: 200 L х 210 = 42 рубли 000 рубли.

Размерът на акциза да се обърне: 42 000 - 1650 = 40 350 рубли.

Имайте предвид, че на акциза - косвен данък, а по-скоро конкретно. Въпреки че има един порядък по-малък дял от данъчните приходи от ДДС, но неговите цени са показател за отношението на държавата към средната класа.