Договорът за кредит, обезпечен през 2019 г. - извадка от недвижими имоти между физически лица, в колата,

Кредити с обезпечение - добра възможност да вземат значителна сума пари за необходимите нужди. Главното условие е наличието на ликвидни активи потенциален кредитополучателя (недвижими имоти, автомобили, ценни книжа и т.н.). Договорът за кредит, предоставен от сигурността значително се различава от други споразумения дълг.

В тази статия, ние считаме, основните характеристики на типичен заем под гаранция, ще се определи какво имущество може да действа като обезпечения за дълг, както и да разберете какви са изискванията, изложени на страните по сделката.

характерни черти

Договорът за кредит с обезпечение - е да предостави на заемодателя на пари или други материални активи на условията за връщане на дълга, обезпечен с кредитополучателя всякакво имущество.

Тъй като такава сделка участва собственост на кредитополучателя, като оставя своя отпечатък и формира основните характеристики:

при сключване на договора за кредит с кредитополучателя и кредитора гаранция солидарно отговорен помежду си за безопасността на собственост. Ето защо, се обръща специално внимание при подготовката на описанието на обезпечението (предмет и парична стойност), както и за мерките, предприети за неговата безопасност и отговорност за загубата на обезпечение за кредита. Важно е да се помни, че при сключването на договора със залога на недвижими имоти, се изисква задължителна държавна регистрация на сделката в телата Rosreestra

Осигуряване на гаранции за сигурност и цялост на обезпечението

в повечето случаи, на кредитополучателя осигурява заемодателя не самия имот, но само документите на него (удостоверение за право на собственост върху недвижими имоти, технически средства за паспорт и т.н.). Ето защо, основната отговорност на кредитора е да се гарантира безопасното съхранение на тези документи до пълното изплащане на дълга и на договора затваряне

Процедурата за продажба на обезпечението в случай на задължения за неизпълнение на кредитополучателя дълг

Много хора, които желаят да издаде на договора не разбирам напълно какво е важно не само да се осигури някаква тяхна собственост. Залогът не може да струва по-малко от размера на кредита. С негативен сценарий (на кредитополучателя не може да изплати дълга) заемодателя продава обезпечението и изплати съществуващ дълг (сумата на главницата + лихви по заеми + глоба + глоба). Ако вашият имот е на стойност повече от размера на дълга, той все още ще бъдат продадени, а останалата се върна на кредитополучателя. Проблемът е, че заемодателят няма да се стремим да получите най-висок реализуема цена. Ето защо, когато се произнасят по сделката с ипотека, е важно да са наясно с рисковете и реалистично да оцени техните финансови възможности

законодателни актове

Основният законодателен акт, който да препраща в подготовката на договора за кредит със залога е от Гражданския процесуален кодекс на Република България.

Този документ осигурява не само определение на кредита, но също така формулирани други важни точки (член 807 от Гражданския процесуален кодекс на Република България.):

- Влизането в сила на споразумението за дълга.

- Определяне на необходимостта от изготвяне на договор за заем в писмена форма (за юридически лица е задължително във всички случаи, за физически лица - на стойност над 10 пъти повече от минималната работна заплата).

- Възможността за получаване на компенсация за предоставяне на кредита (st.809 GC България) и т.н.

Изисквания за страните по сделка

Основни изисквания за страните по сделката, за по-голямата част непроменен:

кредитополучателя и кредитора, като минимум трябва да бъдат пълнолетни. Горната възрастова граница обикновено се определя на равнището на пенсионната възраст (60 за мъжете, 55 за жените). Но в случай на погасяване на кредита с обезпечение, възрастта на кредитополучателя може да бъде значително увеличен

да заеме от територията на България са граждани с българското гражданство

Също така, не по-малко важни изисквания са:

- наличие на документи, които потвърждават собствеността на обезпечението;

- документите, които удостоверяват извършването на финансови операции за заемодателя (лиценза на централна банка, на Устава, и т.н.).

Какво да се обърне специално внимание

Договорът за кредит се посочва сумата на паричните средства или други материални активи, че заемодателят изпраща на кредитополучателя за пълно възстановяване на сумата, с лихвени плащания, или без тях.

С цел да се гарантира спазването на дълговите си задължения кредитополучателя да заемодателя прехвърля собствеността му принадлежност към него на правото на частна собственост.

Ако кредитополучателят не може да изпълни договорените условия, той ще трябва да напусне своята собственост на кредитополучателя за по-нататъшното изпълнение и да го представи на имота за покриване на дълга и други загуби и разходи.

В тази връзка, специално внимание при сключване на сделката, с гаранция, трябва да се има предвид следното:

обезпечение оценка

даване на заемодателя документите за недвижими имоти (апартамент, вила, земя), кола или друго имущество, трябва да направите за сключване на независима проверка на реалната му стойност в момента. Въз основа на този документ, следва да се изисква да се направи споразумение за стойността на обезпечението. Не позволявайте на вашия имот оценява служителите финансова институция, която издава вашия кредит и не се съгласи да сключи договор "на око" стойност на имота

в някои случаи е препоръчително да се проведе процедурата на обезпечение. Тази препоръка е най-подходящ за имота, който не е просто съхранява някъде, и се използва по предназначение (превозни средства, оборудване, машини и др.) Така например, договор за заем със заем автомобил, при които една от страните ще го оперират, само ако има застрахователна полица. период на застрахователния договор трябва да бъде не по-малък от срока на заема, тъй като застрахователната сума - не по-малко от оценява стойността на обезпечението. Бенефициент по договор действа съответно кредитор (chargeholder)

Той е един от най-ликвидните активи на кредитополучателя. Като обезпечение за договора за кредит могат да бъдат приети документи за апартамент, частна къща, крайградски сграда, вила, гараж, земя и т.н.

ако кредитополучателят е собственик на леки автомобили, камиони и специални превозни средства, той може да се класира за един уважаван сума пари по договора. Някои финансови институции правят на всяка една транзакция, обезпечен с PTS, водната превозното средство или моторни шейни

като обезпечение за акции може да се извърши в рамките на договора, облигации, съкровищни бонове, записи на заповед, депозитни сертификати и спестявания. Главното условие - прогнозната стойност на представените документи да бъде равна или надвишава сумата на кредита

ако на ваше разположение са малки барове злато, сребро и др можете да очаквате да влиза в добра сделка

Условия & условия

В повечето случаи, заеми, обезпечени със залог, страните по сделката имат възможност да влияят върху неговите условия.

Основните точки на споразумението за заем с обезпечение в този случай са:

Този раздел съдържа информация за кредитополучателя и кредитора, които са едновременно и ипотекарен длъжник (собственик на имота, предоставено като обезпечение за кредита) и на ипотекарния кредитор. Задължително е определен размер или количество стоки или неща, в случай на регистрация на заем фаянс без

Ако в края на един обикновен договор основната отговорност за погасяване на дълг се отнасят до кредитополучателя, с гаранция за не по-малко сериозна отговорност лежи върху плещите на кредиторите - запазването на обезпечение. Бъдете сигурни, да се уточнят всички нюанси на съхранение (интегритет гаранция за употреба, забрана за прехвърлянето на активи на трети лица и т.н.)

Правата на кредитополучателя и кредитора

освен стандартните правата на сделката страни, трябва да се уверите, че информацията за правата на ипотекарен за запазване на вещите и имуществените права, за да го

Този раздел обикновено включва информация за съгласието на страните, постигнато на предварителния етап на преговорите (размера и няколко плащания за срока на договора, и т.н.)

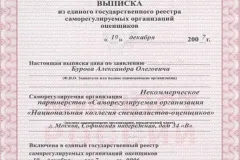

Изисква се регистрация

Договорът за кредит с гаранцията е предмет на задължителна държавна регистрация в органите на Руската регистрира само в един единствен случай. За това е необходимо като гаранция за погасяване на кредита кредитополучателят е действал недвижимо имущество.

Сегашната българското законодателство предвижда, че всички сделки с недвижими имоти са предмет на държавна регистрация. Съответно, заем, където временно собствеността на имота се прехвърля на ипотекарния кредитор, не е изключение от правилото.

Минимизиране на риска

Заемът от предоставяне на обезпечение по себе си носи много от стандартните рискове от такива сделки до минимум. Залог в тази ситуация е ефективно средство за повишаване на отговорността на кредитополучателя да подобри плащане дисциплина и парите обратно гаранция заемодателя.

По отношение на риска на кредитополучателя по отношение на собствения си имот, то значително ще намали риска:

- Предварителната независимата оценка на имота.

- Подходящи изисквания за безопасността и целостта на имота.

- Задължения за неизползване на обезпечение от страните по сделката по време на срока на договора за кредит, за да се избегне загуба или повреда.

Сигурност депозит, когато правите договор за заем увеличава шансовете за кредитополучателя да получи солидна сума пари и намалява риска на кредитора. Главното условие за успешна сделка - правилното определяне и планиране на техните финансови възможности.