Данъчно облагане на онлайн магазини през 2018 година

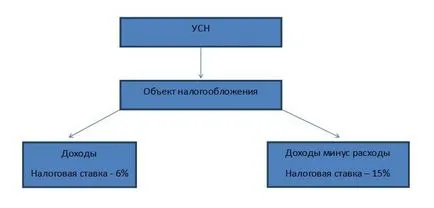

Спецификата на онлайн магазин предлага два основни режима на данъчно облагане: Общността (приходи повече от 68,820,000 рубли основна задача е да LE ДДС ..) и опростен (приходи по-малко от 68,820,000 рубли купувачите - физически лица ..). "Опростен данъчно облагане" ви позволява да се прилага в размер на 6% (взети под внимание само на нетната печалба, с изключение на разходите, които ще отговарят за пазаруване с висока надценка) и 15% (минус приходи разходи, което е предимство в случай на търговия с малък марж).

Обща система за данъчно облагане

Във всички останали случаи, използването на SNS не е подходящо както от правна и икономическа гледна точка.

"Голямата тройка" Очо такси:

Опростен данъчен режим

Предимствата на тази система е:

- Подмяна на "тройката" на големи данъци се заплащат във връзка с използването на опростена система за данъчно облагане;

- Опростен данък в счетоводството;

- Няма нужда от счетоводни документи;

- Представяне на декларация за USN само за данъчния период

С оглед на изложеното по-горе, за търговия чрез онлайн магазина - USN данъчната система работи най-добре, тъй като насочена предимно към малките предприятия с малък оборот, както и от физически лица, като основните купувачи.

6 и 15% - за да изберете какво да спечели

STS единичен режим на облагане. с лице, в това изборът на обект на данъчно облагане и данъчните ставки.

За по-голяма яснота, ние представляваме данните като графика

STS - 6%

- Делът на разходите не надхвърля 60% от общата сума на приходите;

- Продажба на стоки от собствено производство;

- Предметът на дейност на магазина е предоставянето на услуги;

- Без такса за извършване на отчитане на книгата на разходите, както и необходимостта за тяхното писмени доказателства;

- Способността да се намали количеството на дължимия данък се дължи на фиксирани вноски средства (но не повече от 50%)

STS - 15%

Данъчно облагане на онлайн магазин в размер на 15% би било изгодно, ако:

- Разходите надвишават приходите с повече от 65%;

- Стоките се продават на кредит

- Структурата на разходите може да включва по-голямата част от разходите, свързани с организирането и провеждането на онлайн бизнес.

- Минималната такса ще трябва да плати в случай, че размерът на разходите е много по-висока от доходите, или са на загуба.

Трябва да се отбележи, че с решението на българските власти, подлежащи на данъчната ставка от 15% може да се намали до 5%. На практика обаче, това е изключително рядко.

Ситуация № 1. консумация не надвишава 60% от общия доход.

Приходи за данъчния период е в размер на 335,000 рубли. Разходи - 75 000 рубли.

Когато USN 6% от размера на дължимия данък ще бъде равен на 20 100 рубли. (335 000 * 6) / 100

Когато USN 15% от бюджета ще трябва да плати 39,000 рубли. (335 000 - 75.000) * 15) / 100

Очевидно е, че с такава ниска цена би било изгодно да изберете обект на данъчно облагане "доходи" в размер на 6%.

Ситуация № 2. част сметка надхвърля доходността от повече от 60%

Когато 6% на USN платим данъка е 11 до 100 рубли. (185 000 * 6) / 100.

Когато STS 15% - 6 750 RUB. (185 000-140 000) * 15) / 100.

В тази ситуация, цената (ако те са икономически обосновани и документирани) да се намали данъчната основа на до 45 000 рубли. във връзка с които на дължимия данък е значително по-ниска, отколкото в обектите на данъчно облагане: "доходи".

Как да се намали дължимия данък

Избор на обект на данъчно облагане "доходи" в размер на 6% върху дължимия данък може да бъде намален само от вноските за пенсионния фонд и НЗОК и ползите за временна неработоспособност:

- В 100% от премиите, плащани за себе си;

- 50% за себе си и своите служители

Трябва също да се отбележи, че данъкът на плащането не може да бъде намален с повече от 50%.

Трябва да кажа, амортизация на нематериални активи, на които, включително и на сайта:

Начин на плащане в онлайн магазина. В някои случаи, възможността за провеждане на операции без да се издава касова бележка

След като по избор на данъчен режим и опростена данъчна система залог, което трябва да реши как да плати за стоките или услугите. Има 3 начина за изчисляване на клиентите:

- Парични средства;

- С използването на банкови карти;

- С помощта на безналично плащане (с помощта на електронни пари или PP чрез кредитна институция)

При плащане в брой и чрез издаване на кредитни карти се изисква получаване.

Трябва да се отбележи, че проверката трябва да се отпечата в момента на покупката. Точност на време - не повече от 5 минути. Ако проверката е отпечатана предварително, предприемачът е изправен пред глоба. Преди това позволи да се постави отметка в деня на покупката, без времеви ограничения, и то не включва санкции, но с последните промени в законодателството и съдебната практика на такава възможност е анулиран.

В обобщение, ние представяме няколко примера за данъчната система на избор по отношение на тези или други условия.

ПРИМЕР 1 №

Онлайн магазин с голям годишен доход (повече от 68,820,000.) И юридически лица, като основните купувачи ще бъде по-изгодно да се прилага общата система за данъчно облагане, тъй като работата naOSN предоставя фактура със специален ДДС за заинтересовани купувачи да получат право на данъчно облекчение.

В този случай, "Meliorator" може да не прилагат опростения режим, данъчното облагане, както и да го преместите (ако са регистрирани като юридическо лице), като доходите му надвишават задължителните границите на $ 68,82 милиона. Разтрийте. (60 млн. Rub. 1147 * (коефициент-diflyator)) за прилагането на STS и 51 615,000,000. Търкайте. (45 млн. * 1147), за да отиде при него. По този начин, единствената възможна система за данъчно облагане в този случай е - ОСН.

На ОСНО данъкоплатец трябва да поддържа Счетоводство и данъчно облагане, изчислява и изплаща установена за данъци система: ДДС, приходите и собственост.

ПРИМЕР 2 №

Ако организацията не е насочена за работа с юридически лица, които изискват фактура с ДДС, би било изгодно да се използва по опростената данъчна система.

Магазин с ниска консумация (по-малко от 60% от приходите) и висока надбавка, следва да се съсредоточи върху "опростена данъчна система" - 6%. Такава система, а данъчната ставка ще бъде удобно с търговията на стоки от собствено производство и доставка на услуги.

Размерът на данъка в размер на:

Това е 6% 55 739 стр. (1,3 м -. 500 хил.) * 6) / 100) -22261 (strah.vznosy)

15% ще бъде равна на 120 хиляди. P.

В това изпълнение, скоростта на приложение на 6% изгодно.

ПРИМЕР 3 №

Ако търговска дейност е придружен от високи разходи (над 60-65%) и на маржа на стоките е малка, че е разумно да се избере на опростен режим за ставка от 15%. При търговия в диапазона от определен процент на кредита също ще бъде по-оптимално, така че разходите за банкови такси може да се дължи на разходите и намаляване на дължимия данък.

6%: от дължимата сума в рамките на опростената данъчна система ще бъде в размер до 133 739 стр. - (2600000 * 6.) / 100) - 22 261

15%: да внася в бюджета ще има 90 000 стр.

Опростен данъчно облагане - 15% в този случай е много по-изгодно.

Използването на опростената данъчна система, независимо от избора на обекта на данъчно облагане, освободи данъкоплатеца да плаща три основни данъци (ДДС, печалба и данък сгради - за ЛИ и на ДДС, данък върху личните доходи и имущество - за PL), счетоводство и отчитане много по-лесно данък.

По този начин, следната информация трябва да се разглеждат при избора на данъчен режим:

- Размерът на приходите и разходите;

- Възможност за документиране на разходите;

- Брой служители;

- Необходимостта да се фактурира ДДС

Въз основа на тази информация, изборът на данъчен режим, няма да е трудно.