техники за хеджиране - хеджиране като метод за намаляване на рисковете от търговските банки

техники за хеджиране

Хеджирайки техники включват: структурно балансиране; контрол разминаване между чувствителни активи и пасиви (управление на празнина); управление на средния матуритет (продължителност); сключване на форуърдни и фючърсни договори с цел създаване на прихващане позиции; провеждане на операции по сигурността през опциите; обмен на плащанията в съответствие с характеристиките на баланса на участниците в сделката (суапови договори). [8]

позиция задбалансовата се формира в резултат на сключването на финансови транзакции, които механизмът на действие, за да се намали рискът от цените. Тези договори са производни, или производни (от английски производно -. Производно), стойността на който е получен от стойността на базовия актив (пари, валута, ценни книжа). [11]

Деривати, извършвани на фючърсния пазар. Финансовият пазар вертикално парче е представена в два сегмента: спот и форуърд. Спот сделки на пазара се сключват, условията за които се предвижда реална сделка (покупка, продажба, заем и т.н.), за максимален срок от два работни дни, считано от датата на договора. Друго име за този пазар - в брой (в брой). На място пазарни сделки се сключват по текущата пазарна цена.

Ако периодът от датата на сключване на сделката към датата на извършване на два работни дни, споразумението, наречено спешно, и на пазара - спешна или напред. На практика посочения период може да бъде няколко години, въпреки че обикновено е 1 - 3 месеца. На пазара на фючърси сделки се състоят от бъдещата цена, която отразява очаквания за бъдещи промени в цената на базовия актив. Фючърсните контракти предоставят предварителна идентификация на всички условия на договора, включително цената на договора, в който се случва, действителната работа в бъдеще. Това дава възможност на двете страни да станат независими от волатилността на пазарните цени през периода от сключването на датата на сделката до датата на неговото прилагане.

Фючърсите на пазара е сложна и развитие на организма. пазарна инфраструктура включва водещите фондови борси в света, международната търговска система OTC на базата на електронни средства за комуникация и широк спектър от организации, занимаващи се с посредничество и дилърски функции. Най-активните и преките участници в производните на финансовия пазар са търговски банки, които извършват сделки както със собствените си средства, включително и на средствата на клиентите от тяхно име. [12]

Деривати, извършвани за целите на квалификациите за рискове хеджиране на цените, както и да получат печалби от спекулации (поради благоприятните промени в цената). Експлоатация на форуърдни сделки, класифицирани като хеджиране в случаите, когато банката има баланс позиция, че съществува риск от финансови загуби в резултат на промени в пазарните цени, и се отчита по този баланс позиция между цената на базовия актив и цената на деривати, има връзка, която дава за значително намаляване на общия риск цена. Ако количеството и времето на задбалансовите позиции лист съвпадат със съответните параметри на позицията от баланса, тя позволява да се компенсира загубата на една от тези позиции, печалбата за другия. Понякога под hedzhirovaninm само осъзнават операции с деривати, които предпазват от рисковете на цените.

В зависимост от целите, за които работата на фючърсния пазар, всички участници могат да бъдат разделени на две групи: хеджърите и търговци (спекуланти). И двете са важни за пазара, като му предостави висока ликвидност и предотвратяване на застой. (Вж. Фигура 3)

Фигура 3. пазара сделка за хеджиране

Hedger - физическо или юридическо лице, което има провеждане позиция и извършва операции с деривати за хеджиране на риска от тази позиция. Същността на хеджиращите сделки е да се прехвърлят цена риск за Hedger на друг участник на пазара. Хеджърите се интересуват от крайния резултат, тъй като размерът на приходите и загубите по баланса и извън позиции. Продавачите, напротив, се очаква само да се реализира печалба от разликата между покупката и продажбата на деривати. Надявайки се да се спекулативна печалба, търговците предприемат рискови хеджърите на. За ефективна работа на необходимостта на пазара и хеджърите и търговците, които го осигуряват висока ликвидност. [13]

За да се защитят срещу евентуални загуби в бъдеще проведе застраховка операция заедно с хеджиращите сделки с краткосрочни финансови пазари. операция сигурност е в съгласие с участника на пазара, които срещу заплащане, като се съгласява да компенсира загубите, свързани с промени в цените на активите. Следователно, рискът от промени в цените на активите се прехвърля на участника, който получи наградата - застрахователната премия. застраховка операция въз основа на предварително заплащане на премии за възможно компенсирането на бъдещи загуби, независимо от това дали загубите ще се случи или не. Това не изключва възможността за вземане на благоприятните промени в цените на активите. Има значителна разлика между хеджиране и застрахователни операции.

Хедж последици симетрични. Ако някой от елементите на печалба, а след това след друг ще има загуба на място. И последиците от асиметричен сигурност. Това означава, че застраховката компенсира негативните ефекти, което позволява да се възползват от благоприятните условия на пазара. Цена за възможността да спечелите допълнителни доходи е премията. Цената на застрахователни операции значително надвишава цената на хеджиращи операции, разходите за които са били много ниски, в сравнение с размера на работа, не може да бъде взето под внимание. хеджиращи операции се осъществяват с помощта на инструменти като форуърдни и фючърсни договори, суапови сделки и финансови рискове от застрахователни операции с помощта на опции.

И хеджиране и застраховане са за покриване на рискове, и така е законно да се помисли тези операции като цяло, да направи процеса на жив плет. Ето защо опциите, което отразява същността на механизма на действие на застраховката, посочена като хеджиращи инструменти, както и форуърди, фючърси и суапове.

Като цяло, процес хеджиране позволява значително да се намали или премахне риска. Хеджирането е теоретично имунизиран срещу банков баланс, защита срещу непредвидени промени в цените на пазара. Хеджирането е начин за стабилизиране на пазарната стойност на банковата институция. Но тъй като между риск и възвръщаемост, има пряка корелация, ниското ниво на риск означава ограничаване на възможности за приходи. Следователно хедж недостатък е, че той не позволява използването Hedger благоприятното развитие на пазарните условия. [14]

Поради това, мениджърите могат да не всички хедж балансови позиции, но само някои от тях. Създаване на защита срещу рискове цена за целия баланс се нарича пълна или makrohedzhirovaniem и сделки, които се хеджират отделните активни, пасивни или pozabalansovye позиции - частични или mikrohedzhirovaniem.

Рисковете, които могат да възникнат от промени в бъдеще цената на даден финансов инструмент за хеджиране не е задължително. Банките могат да поемат рискове с надеждата благоприятни промени в цените, което ще даде възможност да се спекулативна печалба. Такъв подход да се обадя стратегия за управление на nehedzhirovaniya.

Като се има предвид невъзможността да се възползват от благоприятните обстоятелства, при операции за хеджиране на риска на банките и техните клиенти могат да използват стратегията съзнателно не хеджира, когато някои от активите и пасивите е чувствителен към промените в пазарните параметри (лихвени проценти, валутни курсове). Стратегията не хеджира има за цел максимално печалбата, и е придружен от повишено ниво на риск. С този подход, банката не е защитена от неблагоприятни промени на пазара и може да поема големи финансови загуби. хеджиране стратегия за стабилизиране на доходите на минимално ниво на риск и дава възможност да се получат същите резултати, независимо от колебанията на финансовите пазари. Изборът на стратегия зависи от много фактори и най-вече - на склонността към риск на банката.

Въпреки това, не винаги изборът на стратегия за управление на риска е вътрешен въпрос. Някои банки може да не позволяват на клиентите си да се спекулира. В предоставянето на услуги на банката клиент има право да настоява за хеджиране, тъй като рисковете пред които са изправени на клиента, може да доведе до загуби на банката. В някои страни, надзорните органи забраняват търговски банки за извършване на спекулативни операции. И понякога ръководството на банката сама ограничава нивото на допустимите граници на риска. Следователно, необходимостта от хеджиране, се изправя срещу много участници на пазара.

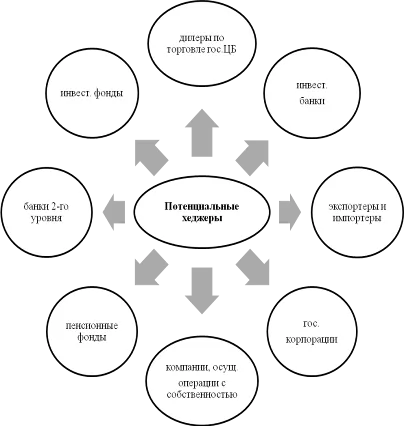

На международните финансови пазари, има голямо разнообразие от потенциални хеджърите.

- дилъри, които продават на държавни ценни книжа и чуждестранната валута, която са защитени от намаляването на добива и валута;

- инвестиционни банки, които използват фючърсните пазари за продажба на повече активи, отколкото може да бъде направено на спот пазара;

- износителите и вносителите да защитят бъдещите плащания от промени в обменните курсове;

- Corporation фиксиране на лихвения процент по привлечените или хотели;

- фирми, ангажирани в сделки с имоти, издаване на конвертируеми акции са защитени от евентуално увеличаване на лихвения процент до завършването на проблема и поставянето;

- пенсионни фондове защита на доходите от инвестиции в млади свине и съкровищни бонове;

- банки, които са защитени от намаляването на лихвените проценти кредити и повишаването на равнището на депозит в бъдеще;

- взаимни фондове за опазване на номиналната стойност на финансови активи, които те имат, или да определят цените на финансовите инструменти, които са планирани да придобие в бъдеще.

Фигура 4. Потенциални хеджърите

Целият този списък на хеджърите не е съвсем пълна, но става ясно, че има огромно разнообразие от организации и институции, които могат да използват напред пазара с цел намаляване на обменния курс риск, лихвен риск, или на фондовата борса. [15]