Практически пример за изчисляване на теоретичната цена на опцията

Като пример, ние се изчисли теоретичната стойност на кол опция върху фючърс върху индекс на фондовата разбира SP 500.

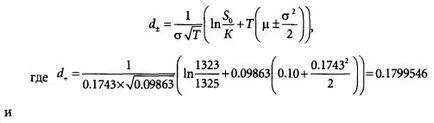

Т - фракция, останалите до изтичането на вариант (съотношението на броя на дните до изтичане на опцията за 365). Днешната дата на изтичане на срока за вариант е 36 дни. По този начин, до края на годината договорът за опция на акция е равна на 0.09863.

д - изложител. Числен постоянна 2.71828182845905.

K - е равен на 1325 стачка.

S, - цената на фючърс върху индекс на фондовата разбира SP 500 в момента на закупуване на опцията е равна на 1323.

R - без риск интерес процент е 10%.

ите - вътрешна нестабилност, се равнява на 17.43.

m = R - р. Ако р - планира количество на дивиденти държач дялове от вариант на емисиите е 0, m = R, т.е. m = 10%.

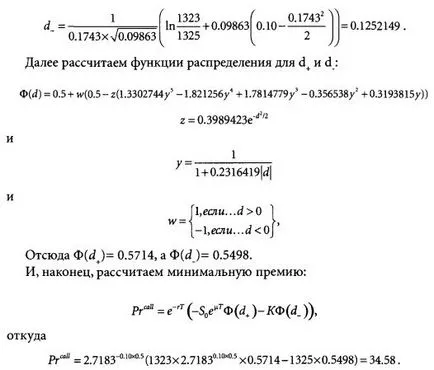

По този начин, на теоретичната стойност на опция върху фючърс върху хода на борсовия индекс SP 500 е била над спецификация 34.58.

Реалната стойност на тази опция на пазара в размер на 34,60, което е почти точно съвпада с нашата оценка.

Модел Black - Скоулс идва от редица предположения, някои от които са от решаващо значение. Така че, моделът не се вземат под внимание дивиденти, изплатени от акционерно дружество в срока на опцията. Това предположение може лесно да бъде избегнато, ако се изважда очакваната стойност на премията за дивидент, предварително prodiskontirovav му (коригирани за безрисков лихвен процент). Друго предположение на Черно - Скоулс е, че тя е само за опции в европейски стил. Третото предположение - че пазарите са ефективни, както и динамиката на пазарните цени е случаен. Това е може би най-противоречивите предположението, отразени в използването на вътрешните търговци, а не историческа променливост. Трябва също да се отбележи, че моделът на Черно - Скоулс не е взела под внимание нивото на такси и други задължителни плащания, което осигурява възможности за търговец.

Модификация на Черно - Скоулс за опции върху фючърси е моделът Блеха (черен). Фишер Черно разработи този модел през 1976 г. специално за оценка на опции върху фючърси. Въпреки това, той счита, фючърсите като действие, който не генерира приходи, надвишаващи безрисков лихвен процент.

Cox модел - Рос - Рубенщайн (Cox - Рос - Рубинщайн) се вземат предвид фактори не се считат в модела Black - Скоулс и са напреднали един биномиално модел. Въпреки това, Cox модел - Рос - Рубинщайн дава резултати, подобни на тези на Черно - Скоулс. Разликата между тези два модела е да се отчете възможността за ранно упражняване на американския вариант, което е много важно при висока безрисковия лихвен процент.

Garman Модел - Kolhagena (Garman Kohlhagen) е специално предназначен да оцени възможностите за валутите. В този модел, валутата се разглежда като актив, който генерира приходи на равнището на безрисковия лихвен процент.

Модел Мертън (Мертън), модел на Barone-Adesi-Whaley квадратичен модел, разработен през 1973 година. Този модел се основава на случаен характер на промените в безрисков лихвен процент, който е по-добро отразяване на действителността от предположенията на предишните модели. Обикновено Мъртън модел се използва за европейските опции върху акции. тя също така дава добра оценка за стойността на опции върху фючърси и по-точна оценка на възможностите за "извън пари".

Моделът отчита Дмитрий Burtov главен недостатък, присъщ на по-горе модел - инвариантност нестабилността предположение за опции с различни цени стачка. За изчисляване на теоретичната цена на опцията в Burtov модел използва кривата на доходност (кривата на доходност), изградена на базата на цената на затваряне вчера (Вчера Settlment). изчисление опция цената включва следните стъпки:

а) оценка на кривата на доходност вчера и днес се получи конкретен вариант. Оценката се базира на Черно модел;

б) определяне на изместването вчера крива добив относителна днес си значение;

в) изчисляване на претеглена средна стойност на кривата на добив за вчера и днес база крива с обема на кърлежи (Tick обемни части) като тегло за различни удари (последно обем кърлеж е определено равно на 1). Например, ако днес обем отметка за разглеждания вариант е 4, а след това в резултат кривата на доходност в точката, съответстваща на тази стачка ще бъде на разстояние между 4/5 вчера и днес кривата на доходност, лежи по-близо до ток;

ж) получения добив е заместен във формулата за изчисление Черно Цена коефициенти гръцки маса опция.

Ако използвате всички модели, изброени по-горе се приема, че цените варират според логаритмично нормално разпределение. В действителност обаче, това условие е изпълнено, не винаги. Според теорията на хаоса, пазарът не е случаен, и по този начин на нормалното разпределение. Това наблюдение се отнася както за развитите, така и развиващите се пазари. Ефектът от отклонението на промени в цените от нормалното разпределение е най-изразен при опции евтини. Това се дължи на факта, че участниците на пазара са винаги наясно с възможност крайна цена движение на базовия актив, което ще доведе до значително нарастване на стойността на данните от опции, което означава, че реалната им пазарна стойност обикновено е по-висока, отколкото би се следват от BlekaShoulsa. Този ефект се нарича "волатилност усмивката» (волатилност усмивка).

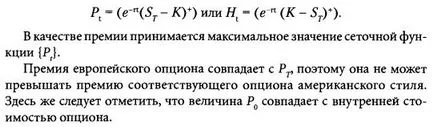

Монте Карло модел използване на класически метод Монте Карло, който изчислява, средната стойност на случайна променлива. По отношение на изчисляването на премията модел опция Монте Карло въпрос за оценяване на премията очакване (тук се оценява Европейския опцията премия повикване):

За изчисляване на първокласни американски опции, необходими за изграждане на симулация интервал от 0 до Т единна мрежа и да се направи оценка на дисконтираните средно отплата на всички възли, основните точки от мрежата съгласно формулата

В заключение, опциите за търговия също са най-добре срещу силни нива на съпротива и подкрепа.

Така че, закупуване на разговори е добро от силно ниво на подкрепа.

Купете си тай-- от силно ниво на съпротива.

Продавай разговори - от силно ниво на съпротива.

Продавай окови - от силно ниво на подкрепа.

Купете двойнствени (едновременното закупуване на кол и пут с една и съща цена на упражняване) - от силните нива на съпротива или подкрепа.

Продажба на двойнствени - на стандарта на живот.