паричен пазар

Сред makrorinkіv които се учат макроикономика, специфично място е на финансовия пазар. От една страна, тя е източник на финансови ресурси за развитието на реалната икономика, а от друга страна - нейните параметри могат да повлияят на баланса на пазара на стоки. Финансовият пазар е разделен на два основни сегмента: паричния пазар и на фондовия пазар.

Паричен пазар - пазар на средства в брой и безналични форми, които се погрижат за оборота на истински пари.

оборот на фондовия пазар се състои от по-малко ликвидни средства под формата на държавни и корпоративни ценни книжа. Следователно разликата между паричните пазари и фондови се извършва от критерия за ликвидност на финансовите активи, търгувани на пазара.

Предметът на дейност на паричния пазар са:

• брой;

• непарични активи;

• краткосрочни ценни книжа със срок до 12 месеца (съкровищни бонове, депозитни сертификати и т.н.).

Предметът на дейност на фондовия пазар са:

• държавни облигации с валидност повече от 12 месеца;

Предмет на нашето изследване е паричния пазар. Основните елементи на модела:

• количеството на парите в обращение;

• банков лихвен процент, тъй като цената на финансовите ресурси;

• търсенето на пари;

• баланса на паричния пазар.

Като всички пари в икономиката се нарича паричното предлагане. В симулацията, паричния пазар, тя е настроена екзогенно и се определя от централната банка на държавата. доставка пари се предлага в две форми - паричната база (MB) и паричната маса (М).

Паричната база (силен, високо качество) - средства, които са под прекия контрол на централната банка. Те включват пари в брой, издаден от централната банка, както и резервите на банковата система, който се поставя под формата на депозити в специални сметки в централната банка:

Паричната база Националната банка на Украйна, на практика има, в допълнение към банкови депозити (резерви на банковата система), както и депозити на други сектори, като например управление.

Ако паричната база е агент на централната банка, а предлагането на пари в брой, покриваща заедно с търговските банки под формата на депозити на клиентите си, че инвестицията за различни термини в национална или чуждестранна валута:

£> - безсрочните депозити, поставени в търговските банки.

На практика парична структура се образува по-диференциран възли:

• M0 - пари в брой извън банките;

• M1 - 1M0 средства плюс средства по сетълмент и разплащателни сметки в търговски банки (търсенето депозити);

• М2 - М1 плюс паричните средства по депозитни сметки в банки в национална и чуждестранна валута (срочни депозити);

• М2 - М3 плюс пари средства за доверителни операции и клиенти на ценни книжа на собствения си дълг на банките, като депозитни сертификати.

Между паричното предлагане и паричната база е налице тясна връзка, която се изпълнява посредством паричния мултипликатор:

където Мит - пари множител.

Паричен мултипликатор показва съотношението между пари М1 и паричната база. Колкото по-голям е стойността, толкова по-променливата е паричното предлагане в. Централната банка е достатъчно да се извършват незначителни промени в паричната база, за да доведе до значителни промени във паричното предлагане. Този инструмент се използва широко в изпълнението на паричната политика на централната банка.

Препишете (5.3) чрез заместване в него изразите (5.1) и (5.2):

Разделяне на числителя и знаменателя на израза (5.4) до точка Б, получаваме:

където С - депозиране коефициент; години - съотношението на задължителните резерви.

Коефициентът на депозита да се отрази на съотношението на паричните средства и безсрочните депозити, като част от паричното предлагане М1. Със своя растеж увеличава стойността на паричния мултипликатор, както и възможността на централната банка да влияе върху паричното предлагане.

съотношение резерв (R) показва делът на банковите депозити, които са поставени в сметките на централната банка. Въпреки факта, че банковите средства по депозит в централната банка, обикновено не генерират приходи на търговските банки под формата на лихви по сметки на резерви са предимно задължителни резерви на търговските банки. Следователно, съотношението на съкращение може да се приравни към резервите на процентите е необходимо.

където W, - размера на задължителните резерви банките поставя в сметките на централната банка.

Задължителните резерви е показател за тази директива, определен от централната банка и е задължителна за всички банкови институции. Със своя увеличи паричната база се увеличава, а оттам намалява стойността на паричния мултипликатор.

Когато моделиране на търсенето на пари за паричния пазар се дава ендогенно и е от значителен интерес към централната банка. Има три основни теории, които определят търсенето на пари:

1) предпочитание ликвидност теория на J. Keynes, според който търсенето на пари се определя от склонността на икономическите агенти за провеждане на определена сума пари в течна форма .;

2) теорията за избор на портфейл от Милтън Фридман, според която делът на парите в портфейла на финансови активи се определя като среднопретеглена стойност между ликвидност фактори, рентабилност и риск;

3) теорията на "износени обувки" Baumol - Тобин, според който размерът на парите определя от разходите на икономическите субекти по сделката, за да ги прехвърлят от непарични в брой, т.е. колко често даден клиент посети банка или банкомат.

Дж. Кейнс признава трите основни причини, които предизвикват необходимостта от икономически агенти за пари:

• транзакционен мотив - участници държат парите на ръка, за извършване на сделки, т.е. покупка и продажба на стоки;

• предпазна мотив - е нужда от пари за всеки случай и натрупването им за закупуване в бъдеще;

• спекулативен мотив - пари, необходими за извършване на операции с ценни книжа на фондовата борса.

Според това обяснение предоставя такива видове търсене на пари:

• общата реалното търсене на пари (реално парични салда). Транзакционното или оперативен търсенето на пари - е нуждата от ликвидност за покупка (продажба) на стоки и услуги. Неговата стойност е равна на:

където MDT - транзакциите търсенето на пари; D - общото равнище на цените, тъй като дефлатор; Б - реалното производство; V - скоростта на паричното обращение.

Въз основа на формула (5.7), можем да кажем, че търсенето на транзакциите MDT пари не зависи от лихвения процент, и неговата линия е вертикална линия.

Спекулативно търсене - е, когато субектите на икономиката държат част от средствата за опазване и използване за покупка на ценни книжа и други финансови активи. Търсенето на пари като позиция от активите нарича спекулативно търсене. Неговата стойност зависи от лихвения процент. Тази връзка може да се обясни с теорията за избор на портфейл. Тя твърди, че всеки собственик на финансов актив държи средствата си в различни форми, тъй като всеки актив има своите предимства и недостатъци: ликвиден запас парични средства, но неизгодно; ценни книжа са по-малко ликвидните, но са склонни да бъдат печеливши.

Между обема на спекулативно търсене и лихвата има обратна връзка. Това може да се обясни чрез сравняване на свойствата на пари в брой и конзоли, че е вечна държавни облигации с фиксиран доход, които са алтернатива на пари. стойност на връзките се определя от формулата:

където BP - пазарната цена на облигация или чуждестранна валута;

VU - с фиксиран доход, начислен върху облигациите всяка година; г - добив връзки, която е равна на скоростта интерес.

Спекулативното търсене на пари се влияе от действията на собствениците на финансови активи. тяхната стратегия зависи от динамиката на лихвените проценти и доходността на облигациите.

Ако лихвеният процент е нисък, като се очаква да се увеличи допълнително, икономически субекти продават облигации, увеличаване на спекулативното търсене на пари.

Високите лихвени проценти и евентуална тенденция за намаляването й за увеличаване на търсенето на облигации и спекулативното търсене на пари е намалена.

Така че, има обратна връзка между обема на спекулативното търсене на пари и лихвения процент. Общата търсенето на пари се състои от два елемента:

където MB - обща номинална търсенето на пари; MD - търсенето на сделки за пари; Мба - спекулативното търсене на пари.

Кривата на общото търсене на пари има отрицателен наклон, тъй като тази писта е линия на спекулативното търсене. Кривата измества надясно с размера на транзакциите търсенето, тъй като тя не зависи от лихвения процент.

Реал търсенето на пари - търсене на паричното предлагане, в резултат на промени в реалния продукт и на реалния лихвен процент. Тя се изчислява като се използва формулата:

където MB / P - общата реалното търсене на пари или реален парични салда;

MB (B) - реалната сделка на търсенето като функция на реалния продукт или доход (скоростта на пари е непроменена);

MB (г) - истински спекулативно търсене като функция на реалния лихвен процент.

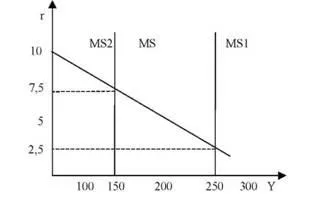

равновесие на паричния пазар е балансирано състояние на паричното предлагане и търсене. Разглеждане на равновесие в конкретния пример:

1) предлагането на пари се дава екзогенно MB и първото на 200 млрд. UAH. Промени под влияние на паричната политика на централната банка, така че вертикалната линия MB;

2) Линия общо търсене на пари има отрицателен наклон и не се измества наляво или надясно под действието на операциите търсенето фактори (T, V, V - непроменена);

3) първоначалното равновесие на паричния пазар се определя от състоянието на фондовия пазар, които са в обращение конзола с начална стойност от 1000 единици и 50 единици с фиксирана доходност. Съгласно формула (5.8), тяхното добив и интерес процент е 5%.

Първоначалната баланс има координатите 200 млрд. UAH. на хоризонталната ос и процента на равновесието - (. Фигура 5.1) 5%.

Фигура 5.1 - Балансът на паричния пазар

автоматичен механизъм за балансиране на паричния пазар работи по този начин. Да предположим, че паричното предлагане е намалена от 200 млрд. UAH. до 150 млрд. щатски долара. В същото УС е изместен в ляво, за да MB2.

Липса на пари принуждава участниците на пазара да се продават на съществуващите облигации в портфейлите си чрез увеличаване на дела на пари в брой. предлагане на облигации ще бъде увеличен, а цената им е намалена до 1000 UAH. например, до 667 UAH.

Добив връзка Z се увеличава от 5 до 7,5%, в същото време на същите стойности приближават и интерес процент на пари на пазара. Ето защо, с дефицит от пари, за да се установи ново равновесие с по-висок лихвен процент в точката (150, 7.5).

С излишък от пари, ние имаме динамиката обратното на лихвения процент на равновесие. се увеличава предлагането на пари от 200 до 250 млрд. UAH. Превишение на пари се увеличава търсенето на облигации, цената им се увеличава до 1000 UAH. до 2000 UAH.

Добивът на връзките с формула (5.8) вече е 2.5%, се приближава и интерес процент на паричния пазар. Нов равновесие е установен в точка (250; 2.5).

По този начин, на лихвения процент - важен макро-количества, които често се появява в макроикономически модели. Както е известно, този процент е доходите от лихварство.

Лихвен процент - съотношението на доходите с предоставянето на заем на парична сума като процент.

където - лихвеният процент, който отразява степента на пари в брой възвръщаемост на капитала;

Mg - размера на парите, предоставени в заем в периода *

Mg + 1 - размера на парите, върнати от кредитополучателя в срок 1 + 1.

Стойността на лихвения процент в икономиката, е достатъчно голямо, защото на неговото ниво, зависи от размера на инвестицията в норма на възвръщаемост бизнес, цената на недвижимите имоти и финансови активи. Лихвеният процент показва нивото на използване на средствата и предприемачи е такса за неизползване на пари в потребителския сектор.

Лихвените проценти в макроикономиката се счита за средна стойност на лихвените проценти за различни видове кредити и депозити. На практика обаче, лихвените проценти са диференцирани в зависимост от:

• степента на кредитния риск;

• гарантира връщането на привлечените средства и ликвидността на обезпечението;

• очаквания темп на инфлация.