Какво е midshor

Днес ние официално добавен към офшорни речника нов термин "midshor» (от средата на брега), който донесе на специалистите - offshorniki за тези юрисдикции, които са междинни между класиката офшорни с присъщите характерните черти (записа на акционерите и директорите, нулев данък върху доходите от източници на произход, различни от страната на регистрация, няма изискване да водят регистър, както и да бъдат одитирани) и юрисдикции с обикновената данъчен режим (но с висока степен на накърняване на репутацията компонент, който се свърже с вас Проклет ценообразуването структура). На midshornye юрисдикция няма такова налягане, както на класически офшорни, и те са много по-привлекателна за бизнеса, отколкото vysokonalogovye престижната юрисдикция.

Зависима територия на Великобритания, вече са се съгласили да участват в събирането на данъци от жителите на ЕС, в рамките на Директивата за данъчното облагане на спестяванията на жителите на ЕС: Британски Вирджински острови, Ангила, Търкс и Кайкос, Каймановите острови, остров Ман и островите канал (Джърси и Гърнси).

Офшорни финансови центрове, като, например, Невис. Белиз, Бермудски острови, Кайманови острови, Британски Вирджински острови, Джърси, Гърнси и остров Ман традиционно се използват в международно данъчно планиране, с цел оптимизиране на данъчното облагане, защита на активите и създаването на корпоративни структури за международната търговия и инвестиции.

Общи характеристики, които са стълбовете на тези юрисдикции:

- Произходът на закона английски език;

- Данъчна неутралност;

- корекция на гъвкавост;

- Запазването на поверителността на крайния притежателя.

работна програма на ОИСР относно данъчната прозрачност и обмен на информация между регулаторните органи на международно ниво се е променило състоянието на конкуренцията на традиционните офшорни финансови центрове, и зареди две тенденции в офшорната индустрия.

На първо място, индустриален растеж на международно ниво се осигурява от растежа на влияние нов цента в Африка (например, Мавриций) и Азия (например Сингапур), който оцеля на световната финансова криза по-добре от Европа и Съединените щати.

Второ, съществува растежа на така наречените "midshornyh" юрисдикции, които включват елементи на двете офшорни и офшорни юрисдикции. Поверителност и нулев данък става все по-важни критерии за избора на компетентен съд, а качеството на обслужване и близост до стратегическите пазари стават все по-важни. Midshornye юрисдикция постоянно привличане на нови финансови институции, инвестиционни фондове, доверителни дружества, по-специално финансовата си мощ, а броят на високи нетни лица, които вече са служили там и изпратени midshory им капитал.

Мавриций, Сингапур, Малта и Кипър са естествените представителите на новия вид. Тези офшорни юрисдикции имат симптоми (нисък данък), но и силна правна система, силни търговски връзки, множество споразумения за избягване на двойното данъчно облагане (на ДТА) и квалифицирана работна ръка. Тези юрисдикции са в уникална позиция да се възползват от новата международна правна рамка. Това не е просто офшорни финансови центрове и гъвкава бизнес среда данъчни системи, но може да се похвали с здрава сектора на финансовите услуги. Помислете за най-оживения и популярен midshory.

Мавриций се превърна в стратегически глобален бизнес център, разположен между Африка и Азия, известен като "Вход към Африка". Той служи като стратегическа платформа за инвестиции в Африка, и е атрактивна юрисдикция за инвестиции и търговия. Както midshor Мавриций има следните предимства в сравнение с традиционните офшорни финансови центрове:

- Бяла компетентност, признато от ОИСР;

- Не валутен контрол;

- Една ефективна банкова система и на фондовия пазар е отворен за чуждестранни инвеститори;

- Обширна мрежа на подписаните споразумения на двойното данъчно облагане (40 договора);

- Споразумението за обмен на данъчна информация, подписано със страни като Австралия, Дания, Финландия, Фарьорските острови (в североизточната част на Атлантическия океан, принадлежи на Дания), Гърнси, Норвегия, Гренландия и Исландия;

- Обикновено, конкурентоспособна и благоприятна за бизнеса данъчна система;

- Един процент от данъка върху доходите (15%). Global Business License Company компании (GBC) са действително данъчна ставка от 3%;

- Дивиденти от чуждестранни източници, се облагат с данък в Мавриций, но получените дивиденти от други GBC дружества не се облагат с данък;

- Има изключения от данъка върху капиталовите печалби от продажбата на акции;

- Не данък при източника върху дивиденти или лихви, изплатени на чуждестранни лица.

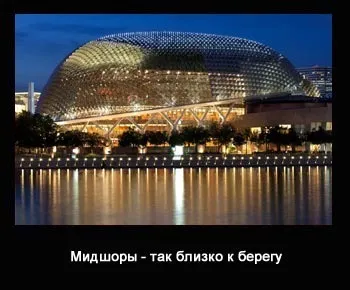

Сингапур е първата страна, да правят бизнес и живот в редица световната ранглиста, се признава от ОИСР. Той стратегически разположен в Азия и често се използва за структуриране на компании за правене на бизнес с Китай и Югоизточна Азия. Сингапур е с отлична финансова инфраструктура, и се концентрира върху бизнеса изцяло и в съкровищницата Сингапур предимства безопасно добави:

- Една силна правна система и широка база от споразумение за избягване на двойното данъчно облагане (толкова, колкото 76);

- Високо ефективно банковата система и на фондовата борса, атрактивни и отворени към чуждестранните инвеститори. Сингапур е силно развит финансов сектор, който привлича от световна класа талант, успели предприемачи и квалифицирани специалисти - задача, която е твърде труден за отдалечени класически офшорни финансови центрове;

- Не валутен контрол;

- Териториална данъчна система (0% данък върху доходите от чуждестранни източници);

- Доходи, получени от чуждестранни източници, които не са прехвърлени в Сингапур не се облагат с данък в Сингапур. Това дава Сингапур предимство пред офшорни "данъчен рай";

- Доста конкурентна корпоративен данък (ставка 17%) в сравнение с други страни;

- Различни правене на бизнес стимули помагат за намаляване на данъчната ставка от 10% на 15%;

- Не данък при източника върху дивиденти от чуждестранни източници;

- 0% данък върху капиталовите печалби.

В Европа, двете юрисдикции, които считаме заедно, Малта и Кипър стават все по-важни, като алтернатива на традиционните офшорни финансови центрове, за да инвестират в Европа и Азия.

В допълнение към стратегическото си местоположение, основните фактори, които правят Малта по-привлекателни за инвеститорите, са следните:

- Конкурентоспособността на фискалния режим;

- Статус прозрачен компетентност;

- Отличен ИТ -infrastruktura;

- Фондова борса;

- Законодателната рамка е в пълно съответствие с правилата на ЕС;

- Висококвалифицирана работна ръка, владее английски.

Малтийски данъчен режим за доходи от източници в световен мащаб е уникална в Европа. Местните фирми в Малта за данъчни цели, се облагат по света доход е в размер на 35% (ако е на борсата в Малта, компанията е в списъка, ставката на корпоративния данък е 30%). Въпреки това, в сила от данъчна ставка всъщност разделя между дружеството и неговите акционери, често много по-ниска (обикновено, 0%, 5%, 6,25%, или 10%). Това е така, защото, платени от дружеството данъци, могат да бъдат намалени (или дори премахнати в някои случаи) чрез системата за възстановяване на данъка в полза на акционерите, че е отличителен белег на малтийския данъчната система.

6/7, Single, 5/7 втора част или пълно възстановяване на данъка в Малта в компанията Малта може да бъде обявена за чуждестранни акционери.

Малта също предлага още няколко атрактивни данъчни мерки, които могат да бъдат приложени, за да се намали или премахне данъчната тежест за фирмите.

Тези ключови разпоредби включват следното:

- Широка мрежа от договори за избягване на двойното данъчно облагане (70 споразумения);

- Данъчни ползи (35% от теоретичния курс един данък от 30% възвръщаемост на компанията, и само 5% - фактическите разходи за данъци);

- Не данък при източника върху дивиденти, лихви и авторски и лицензионни възнаграждения;

- Не тънък главни букви;

- Не валутен контрол.

Подобно на Малта, Кипър също става все по-привлекателна европейска midshornym финансов център. Това е стратегически портал за Азия и за европейския бизнес. Тя е пълноправен член на Европейския съюз, и има следните големите предимства в сравнение с традиционните офшорни финансови центрове:

- Нисък данък върху доходите до 10%;

- Получени дивиденти от дъщерни дружества в чужбина са освободени от данък;

- Не данък при източника върху репатрирането на дивиденти и лихви;

- Освобождаване от данък върху капиталовите печалби от продажбата на акции;

- Широка мрежа от договори за избягване на двойното данъчно облагане (51 споразумение).

Компетентност - класически офшорни компании са под натиск и са принудени да вземат мерки, за да останат конкурентоспособни. Традиционните офшорни финансови центрове, особено тези, които са се появили на фона на нулев данък политика, трябва да се чудя как те биха могли да останат в търсенето в ерата на повишено внимание към обмена на информация и на изискванията на глобалната deoffshorizatsii.

Като част от множество юрисдикции (оказва се, ние току-що влезе нашето ежедневие собствен план) корпоративни структури, всяка юрисдикция има функцията на базата на съответните му конкурентни предимства (нула данък, възможността за прилагане на споразуменията за обезщетения за избягване на двойното данъчно облагане, по-лесно приложение или географски район) , Midshory (например, Мавриций, Малта, Кипър и Сингапур) винаги имат благоприятен сушата елемент, който позволява на инвеститорите да се възползват напълно и офшорни структури.

Помогнете ни да подобрим нашия портал още по-подробна, подходящи и полезни за вас и вашия бизнес.