Връзката на рефинансиране процент, инфлацията и лихвите по банковите депозити, заключенията на глава 2

Връзката на рефинансиране процент, инфлацията и лихвите по банкови депозити

Нивото на рефинансиране е един от най-важните инструменти на паричната политика. Тя позволява на централната банка да имат косвено влияние върху инфлацията чрез промяна в паричното предлагане чрез контролиране на размера на паричната база. В случай на увеличение на процента на рефинансиране централна банка, търговските банки ще се стремят да компенсират загубите, причинени от неговия растеж (поскъпване на кредити) чрез повишаване на лихвените проценти по кредитите, предоставени на кредитополучатели, т.е. промяна на рефинансиране процент има пряко влияние върху промяната в проценти по кредитите на търговските банки. В резултат на това това се отразява намаляването на инфлационния натиск в икономиката. Мойсей, SR парична политика. Теория и практика. а. 60-75

Нивото на рефинансиране цени под пазарните, и служи като еталон за търговските банки. Промяна на скоростта позволява на централната банка да провежда политика на "скъпи" и "евтини пари".

В световната практика, дисконтовият процент, по отношение на търговските банки - е цената на свръхрезервите.

Ето защо, когато Националната банка понижава скоростта, тя насърчава търговските банки за получаване на кредити. Съответно, отпуснати от търговските банки за сметка на тези заеми заеми, увеличаване на предлагането на пари.

По-ниски лихви стимулират бизнес дейност, инвестиционния процес и по този начин икономическия растеж.

В случай на достатъчно ниска инфлация, промени в лихвените проценти могат да бъдат използвани за стимулиране на растежа на паричната маса в икономиката, което води до нейното възстановяване, насърчава преориентиране инвестиционни потоци от държавни ценни книжа на фондовата борса. За тези цели има намаление на лихвените проценти.

Фигура 4 - Връзката на рефинансиране и инфлационни темпове

От графиката се вижда, две тенденции:

По този начин, можем да заключим, че динамиката между рефинансиране и инфлационните процеси в страната има скорост на обратна връзка.

Напоследък има постепенно намаляване на рефинансиране процент, а с него и на лихвите по банковите депозити. Въпреки, че по-скоро банките удариха рекорди по предложените публично банкови депозити с високи лихвени проценти. Банките трябва да набира средства на всяка цена, за да се задържи на повърхността, след като дойде неочаквано, като гръм от ясно небе на финансовата криза. Но дойде времето да плати дълговете и е възможно, че някои банки няма да бъдат в състояние да изпълнява задълженията си - така че някои експерти прогнозират втора вълна на кризата в банковия сектор.

Така нивото на рефинансиране на Централната банка има пряко влияние върху доходността на банковите депозити на населението. Това означава, че доходите, които получаваме, за да сложи пари на депозит, зависи от това число на текущия курс рефинансиране.

Депозит интерес не само на Банка ДСК, както и всички български банки силно зависими от рефинансиране процент на централната банка, която се променя периодично.

И на законодателно равнище, установено, че ако дадена банка предлага лихви по депозити по-високи от рефинансиране процент, рязкото увеличение на данък върху сътрудник печалба.

Директен зависимост: колкото по-ниска ставка за рефинансиране, толкова по-ниско лихвените проценти по депозитите в българските банки. Освен това, само в редки лихвените проценти по банков депозит по-високи от скоростта на рефинансиране, определен от Централната банка.

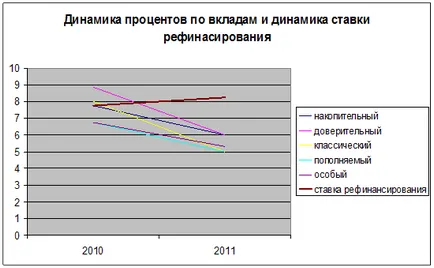

Фигура 5 - Връзката на лихвите по депозитите, и рефинансиране процент

Диаграмата разгледана обратна зависимост между размера на рефинансиране и лихви по депозити (тази схема лихви по депозити Savings Bank). Ето защо, по-висока толкова по-ниска ставка за рефинансиране на лихви по депозити.

Заключение Глава 2

Промяната в цената е един от инструментите на паричната политика на държавата, както и операциите на открития пазар (покупко-продажба на държавни ценни книжа) и промени в стойността на задължителните резерви на търговските банки в Централната банка.

Чрез намаляване или увеличаване на основния лихвен процент CBR може да засили или да отслаби интереса на търговските банки за получаване на допълнителни резерви от нея заеми. Чрез намаляване на скоростта, намали разходите за заемане на пари, а оттам и увеличаване на размера на корпоративните инвестиции и разходи на домакинствата, за стимулиране на растежа на БВП. От друга страна, увеличаване на скоростта, ограничава инвестициите и разходите, което забавя растежа на икономиката.

Промяна на рефинансиране процент има пряко влияние върху промяната в проценти по кредитите на търговските банки. Последното е основната цел на този метод е, паричната политика на централната банка.

Рефинансиране процент на Централната банка ви позволява да имате косвено въздействие върху инфлацията чрез промяна в паричното предлагане чрез контролиране на размера на паричната база. В случай на увеличение на процента на рефинансиране централна банка, търговските банки ще се стремят да компенсират загубите, причинени от неговия растеж (поскъпване на кредити) чрез повишаване на лихвените проценти по кредитите, предоставени на кредитополучатели, т.е. промяна на рефинансиране процент има пряко влияние върху промяната в проценти по кредитите на търговските банки. В резултат на това това се отразява намаляването на инфлационния натиск в икономиката.

Нивото на рефинансиране цени под пазарните, и служи като еталон за търговските банки. Промяна на скоростта позволява на централната банка да провежда политика на "скъпи" и "евтини пари".

Рефинансиране процент на централната банка има пряко влияние върху доходността на банковите депозити на населението. Това означава, че доходите, които получаваме, за да сложи пари на депозит, зависи от това число на текущия курс рефинансиране.

По-ниски лихви стимулират бизнес дейност, инвестиционния процес и по този начин икономическия растеж.

Промяна на официалния курс рефинансиране на Централната банка означава преход към новата парична политика, която причинява на търговските банки да направят необходимите корекции на своите дейности.