Теоретични основи на ипотечни кредити в търговските банки, ипотечни кредити, както е

Ипотечен кредит като специфична форма на кредитиране: естеството, характеристиките, класификация, функция, процедурата за получаване на ипотечен кредит

Ипотечното кредитиране е една от най-обещаващите начини за решаване на жилищния проблем, но също така е важен елемент в инвестиционната дейност.

Като част от прегледа на основите на организацията на ипотечното кредитиране, трябва да се прави разлика между понятия като залози, ипотеки и ипотека.

Залог - начин да се гарантира изпълнението на задълженията, произтичащи от договора или от закона. Кредиторът има право на неспазване на длъжника на задължението, обезпечено чрез залог, да получи обезщетение от стойността на ипотекирания имот, като го продава.

Ипотека - един вид ипотека на недвижим имот (земя и сгради), за да получи заем [28]; е договор, съставен в писмена форма, с което е наложено доброволно залог върху имущество на кредитополучателя, като гаранция за плащане, за да ги на дълга си към кредитора.

При ипотечен кредит се отнася до брой в условията на погасяване, спешно, плащане за придобиване на жилищни недвижими имоти, за да се отговори на жилищните нужди на граждани, което става обект на особен залог. Същността на ипотеката не е само да се осигури недвижими имоти като обезпечение, и тяхното предназначение. - придобиване или строителство на недвижими имоти [17]

Ипотечен кредит - една от най-старите видове кредити. Обективната основа за появата му и развитие е било разпределението на частната собственост върху земя и друга собственост, която може да се заложи с цел получаване на заем. Недвижими имоти винаги е бил смятан за най-надежден тип сигурност за заема.

Ипотечното кредитиране единица включва две операции:

а) издаване на ипотечни кредити с цел решаване на жилищните проблеми;

б) прехвърлянето на вземания по ипотечни кредити с цел привличане на допълнителни кредитни ресурси.

Ипотечните кредити имат редица функции:

а) жилищни ипотечни кредити се издават в продължение на 30 години. Ипотечен ви позволява да закупите къща днес и да плати разходите за нея през следващите няколко години. Заемът и лихвите по него под формата на месечни такси, изчислени от плащанията по формула анюитетни. Това е удобно за кредитополучателя, тъй като ви позволява да планирате бюджета, както и за заемодателя, тъй като тя насърчава периодични парични потоци по сметка на банката, което прави работата с която банката прави печалба [25];

б) целите и предмета на предоставяне на жилищен ипотечен кредит са едни и същи. А сума кредит е не повече от 60-70% от пазарната стойност на имота, който по този начин е предмет на обезпечение [11];

в) в съответствие с ПМС № 28 "На мерки за развитие на ипотечното кредитиране в Русия", стойността на месечната вноска по кредита не трябва да надвишава 30-35% от общия доход на кредитополучателя и съдлъжник (ако има такива) за съответния период селище [2];

г) средства за кредитиране ипотечна банка получава от продажбата на ипотечни дело. Ипотечните банки са специализирани кредитни организации, ипотечни кредити и ипотечни извършване фуражни листове [9]. В съответствие с изискванията на Закона "На ипотека" ипотека - регистриран за сигурност, която удостоверява правото на притежателя си да получат ипотеки ценни активи и правото на залог върху определен в договора за ипотека собственост "[7]. Ипотеките се използват като инструмент за ипотечни рефинансиране, следователно ипотечните участващи в фондовия пазар [8].

Ипотечни облигации обикновено се продават въз основа на обменния курс на дълга и, като правило, под номиналната стойност. Въпреки това, курс продава не съответства на нетните приходи, получени от банката от продажбата на ипотечни дело. Основната причина е, че банките за ипотечни кредити са принудени да продават своите ценни книжа чрез други банкови институции. За тази посредничество ипотечна банка плаща такса - надбавка за бонус.

Пазарът на ипотечни се разделя на първична и вторична. В първичния пазар на активите се продават от един човек, който е създал тези активи, т.е. има взаимодействие между кредитополучателя и банката, и инструментите са ипотеки. Що се отнася до вторичния пазар - пазар, на който издава ипотечни ценни книжа, в които инвеститорите инвестират временно - налични средства, което означава, че е верига от "банка - посредник - на инвеститора", и инструменти на този пазар са ценни книжа, обезпечени с ипотечни кредити [15].

Ипотечните кредити са следните функции:

- Стимулираща функция: увеличаване на ефективното търсене на пазара на недвижими имоти и да се стимулират всички сектори, свързани с нея;

- функцията на движението на капитали: предоставяне на движещи се средства от финансовия сектор на реалната икономика;

- функция на разходите за дистрибуция спестяване: ускоряване на оборотен капитал, води до намаляване на разходите за дистрибуция;

ипотечното кредитиране система се характеризира с достатъчно голям брой участници, която е една от функциите на ипотечното кредитиране. Главните въпроси на кредитните отношения са заемодателя и заемателя. Условията, при които е възможно възникване на кредитните отношения между тези участници е наличието на достатъчен ресурс база на заемодателя. В допълнение към заемодателя и участниците заемополучателя ипотечното кредитиране на пазара са:

а) на продавачите на жилища;

б) операторите на вторичния ипотечен пазар - Специализирани организации, че рефинансиране кредитори. Рефинансиране - това е процес на преобразуване на опъната във времето на паричните потоци, което доведе до кратко време направи за възстановяване, издадено под формата на дългосрочни заеми.

Има следните методи за рефинансиране:

- продажба на басейн на заеми. При продажбата на активи, генерирани басейн на заеми отписани баланса на банката и напълно прехвърлени към баланса на нейното придобиване организацията. В този случай, кредиторът ще се върне средствата, предоставени под формата на заеми. Басейн вградени форма за продажба;

- издаване на обезпечени облигации. Банкови структури се извършват за привличане на допълнителни финансови ресурси, за да разшири дейността си. В този случай, активите остават в баланса на банката, която продължава да обслужват кредитите или на лизинг техните услуги агент. Плащания по облигациите на инвеститори, които ги поставят в свободните си средства, генерирани от банката в съответствие с плащанията длъжник на договори за кредит, включени в групата;

- секюритизация на ипотечни кредити. Системата на ипотечното кредитиране секюритизация се отнася до продажбата и прехвърлянето на активи от рисковите характеристики на баланса на кредитор с цел допълнително освобождаване

ипотечни ценни книжа, като дългосрочно снабдяване инструмент в системата за ипотечно кредитиране [26];

в) органите на държавна регистрация на права върху недвижимо имущество и сделки с тях;

ж) застрахователна компания;

д) дружество недвижими имоти;

и) инфраструктура за връзки от ипотечното кредитиране - нотариални услуги, паспортните служби, настойничество власти, правни съвети и т.н.

Трябва да се отбележи, че задължително участие в сделки на компании за недвижими имоти, регистрация на органи на вещни права на родителските права и настойничеството принадлежи само ипотеки.

По отношение на стандартите за класификация ипотечен кредит, те не съществуват и следователно изберете ключ: заем; погасяване на схемата за заем; начин да се рефинансират, вида, използван от скоростта на кредит [26]. Схемата за класификация на които съществуват в България ипотечни кредити, представени на фигура 1.

Нека разгледаме по-подробно ипотеки с променливи плащания, които включват различни периодичност на изплащане на главницата и лихвата.

Тези заеми включват заеми с "топка" плащания. Този вид заем включва голям плащане на главницата в срока, определен в договора за кредит.

В допълнение, се разпределят заеми с лихви само. В този случай се предвижда заплащане балон на главницата на падежа и лихвите се изплащат редовно по време на срока на кредита.

Също така се разпределят кредитите с частична амортизация - един вид плащане заеми балони, които осигуряват частична амортизация до края на срока на кредита.

Credit замразяване лихвените проценти до изтичане на срока на кредита предполага, че по време на мандата на размер на главницата по кредита н или лихвата не е платена.

Кредити с увеличаване на доставка (с увеличаване на анюитетни вноски) ravnoperemennye предоставят плащане за целия срок и се използват при изчисляването, че плащанията ще се увеличи [17].

Ипотечен кредит е дадено в съответствие с процедурата, предвидена в закона. Стандартната процедура за получаване на ипотечен кредит се състои от следните основни стъпки:

а) Кредитополучателят трябва да получи цялата необходима информация за кредиторите по условията на кредита, за техните права и отговорности при сключване на кредитна сделка. На свой ред, заемодателя оценява възможността за потенциален кредитополучател за погасяване на кредита;

б) се провежда процедурата по кредитор поемане, т.е., оценява вероятността за погасяване на ипотечен кредит и се определя от максималния възможен размер на ипотечен кредит въз основа на доходите на кредитополучателя, наличието на собствени средства за авансово плащане (обикновено 30-40%) и оценка на ипотекирания имот;

в) извършва подбор на апартамента. Кредитополучателят има право да избере къде да живее като преди да кандидатствате за един кредитор, както и след това. В първия случай корпуса на продавача и потенциални кредитополучатели да подпише предварителен договор за покупка - продажба на помещения. Във втория случай, един потенциален кредитополучател, знаейки, сумата на заема, може да се намери подходящо жилище на разходите и да сключи с покупка продавач сделка - продажба;

ж) оценител осигурява независима оценка на жилища избран от кредитополучателя;

г) между кредитополучателя и продавача на имота е договор - продажбата на апартамента. След това, в случай на положително решение, кредиторът да сключи споразумение за кредит с кредитополучателя, заемателят представя за запасите си банкови сметки, които ще бъдат използвани, за да плати авансово плащане.

може да се направи Обезпечение:

- ипотека договор придобито жилище;

- тристранен договор за покупко - продажба и ипотека на жилищни помещения, в които въпросните трите страни да нотаризирам и запис на прехвърлянето на собствеността от продавача на апартаментите на купувача, както и ипотека на апартамента в полза на кредитора;

- договор за придобиване на жилищни помещения поради кредит, когато ипотеки закупени помещения възниква по силата на закона към момента на регистрация на договора за покупко - продажба;

д) на кредитополучателя, като използва размера на авансово плащане и кредитни фондове трябва да плащат цената на договора за покупка жилище - продажба;

ж) процедурата се извършва застраховане предмет на ипотека, живот на кредитополучателя, както и евентуално на собственика на правата в придобил жилището.

В бъдеще, заемодателя прави услуга заем, който е приема плащания от кредитополучателя, провежда счетоводните документи на изплащане на главницата и лихвите, да вземе всички необходими мерки, за да обслужват ипотечните кредити.

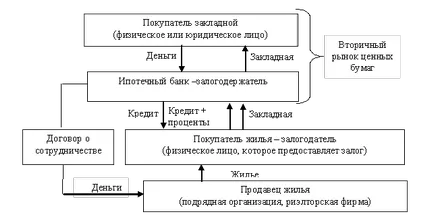

кредит на индивидуална схема чрез ипотечна банка е показан на фигура 2.

Фигура 2 - отпускане на заеми чрез ипотечен банков

Закупен на кредит жилища се прехвърля като обезпечение на кредитора и е гаранция за заема. В случай на неизпълнение на задълженията по договора за кредит на кредита се счита за изплатен и ипотеки спрени. Това е подходящо вписване в държавния регистър.

В случай на неизпълнение от страна на кредитополучателя и на залогодателя от условията на споразумението за заем или на договора за ипотека, заемодателят начислява ипотекирани жилища и по-късно го продава за погасяване на дълга на кредитополучателя към кредитора. [2] Остават след погасяване на размера на кредита минус разходите, свързани с процедура лечение възбрана и продажба на имот, се връща в бившия кредитополучателя.

По този начин, ипотечното кредитиране е обещаващ посока на развитие на банковия сектор. Той се свързва и строителни фирми, представляващи реалната икономика и домакинствата, които осигуряват на преразпределение на жилищния фонд за придобиване на жилище на вторичния пазар на недвижими имоти или неговото възпроизвеждане, след представяне на търсенето на жилищни недвижими имоти на първичния пазар и финансовите посредници от различни видове. Нека разгледаме моделите на ипотечното кредитиране.