Ако една крава не дава мляко, тогава защо необходимо ли е Елвис Marlamov ценни книжа

Не изпадайте в паника и да инвестира разумно

Както показва практиката, най-лошите времена на фондовия пазар винаги е бил най-доброто време да се инвестира.

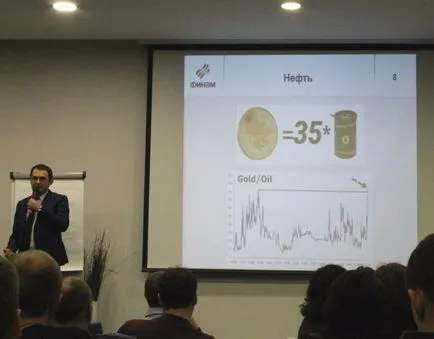

Елвис Marlamov: Преди година е имало време, когато една златна монета може да се купи повече от 35 барела петрол. Това беше най-добрият момент за купуване агресивен.

Но, както често се случва, аз започнах да се паникьосвайте, както и хора, а не да купуват акции на надеждни компании, които произвеждат реални продукти, стомана се отървете от тях.

"">

Един прост начин за стимулиране на икономиката

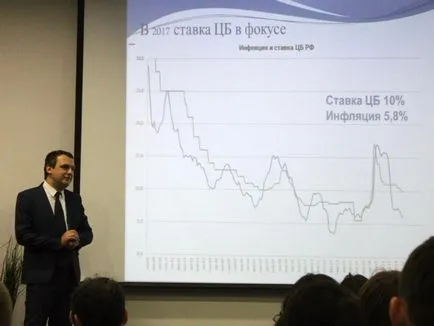

Елвис Marlamov: Когато Централната банка понижава цените, пазарът започва да расте. Когато цените се покачват, на пазара, съответно, намалява. До края на годината инфлацията ще бъде 4%. Може би не сте забелязали, но цените в магазините са престанали да растат. Инфлацията пада, а централната банка, последвана от по-ниски цени. Ние трябва да бъдем търпеливи и да изчакаме.

"">

Направете някое от вас са ипотека? Какво ще кажете за плащане всеки месец? 25-26000? А курс? 12%? Когато лихвените проценти по депозитите ще паднат, те ще попаднат в паралел и по кредитите, т.е. ипотеки ще станат по-достъпни.

Ако perekredituetes на 9%, плащането ще падне до 16 хиляди души. Къде прекарваш свободното десет хиляди? В страната има 100 трилиона рубли в заеми. Можете ли да си представите какво е количеството? Ако вземете средната скорост, с която те се поддържат, в района на 10%, това е 10000000000000 интерес на мира.

Така спестени пари ще бъдат изразходвани за закупуване на стоки и услуги, което ще постави началото на нова вълна на икономически растеж.

В допълнение, компанията длъжник с понижаващи цени също ще трябва да плащат по-малко. Това е отразено в нетните приходи, а оттам - върху дивидентите.

Откъде идват те? На първо място, много компании са успели да се изкарват добри пари за сметка на износа (цена в рубли, приходите в чуждестранна валута, както и скоростта се увеличава). На второ място, в края на програмата, много инвестиции - огромни парични потоци, които се изразходват за тяхното изпълнение, а сега остават в компаниите.

Елвис Marlamov: Уставът на регистриран интерес, че компанията се задължава да изплати под формата на дивиденти. Още в първите 9 месеца, ние виждаме, че резултатите са високи, а в редица сектори на 4-то тримесечие се счита за най-голямо влияние. Така например, в продължение на 9 месеца печалба в размер на 4,5 млрд. Рубли, а за годината се очаква до 10.

Ние можем да се изчисли колко пари ще бъдат изразходвани за дивиденти. Вие само трябва да се направи списък на тези акции и изчакайте за плащане. А печалба се очаква да повече, съответно, дивиденти дори по-високи през следващата година.

Сред запаси с добър добив дивидент Елвис Marlamov име: Alrosa (10%), FSK (12%), никел (9%), NLMK (9%), Газпром (може би 12%), Bashneft "Pref (9%), Аерофлот (13%).

С оглед на намаляването на лихвите по депозити на фондовия пазар е все по-привлекателни за инвеститорите. Експертът казва, че за да се страхувайте да купуват акции, не е необходимо, просто трябва да се "хване" в подходящия момент, за да навлязат на пазара.

"">

Тъй като Експертът отбеляза, много запаси са се увеличили значително в цената: тя обърква инвеститорите. Въпреки това, Елвис Marlamov не съветва да погледнете графиките и взети под внимание.

Елвис Marlamov: За графика ориентирани тези, които не знаят как да се брои. Графиките на някои запаси, които виждаме, че хартията е скъпо, а след това падна тежко, и тези, които се ръководят от техническия анализ, се препоръчва такова действие да купуват. Но има един протест. Например, "Росети": графика изглеждат много привлекателни. Но малко хора обръщат внимание на факта, че запасите са размиват, а сега, по-ниска цена, пазарната капитализация на дружествата вече са възстановени.

Не е нужно да изберете тези дружества, чиито акции са паднали, както и тези, чиято стойност ще се увеличи - се дължи на факта, че те ще растат тяхното изпълнение. Коя книга е на стойност купуват, и в кои сектори едва ли може да се очаква голяма възвръщаемост? Ето някои съвети от експерт.

металургия

- Казват, че въглищата се е повишила в цената, всички се втурват да го произвежда. И какво? Няколко месеца по-, цените на въглищата са високи, но не сме виждали всеки нов проект, повторното отваряне на мините, също не се случи. България в момента е най-ниската добива на въглища sebestoimot на планетата. "Raspadskaya" не копаят, "Северстал" не се отнася "Vorkutaugol", "Мечел" не се отнася за "Елга" Лисин не строи мината в Република Коми. Как може да има излишък на въглища?

- "Мечел" - това е супер идея. Но аз не купуват обичайните инвестицията само префектура. Доколкото ми е известно, за първите 9 месеца, печалба в размер на 5 млрд рубли на компанията. Четвърто тримесечие те трябва да имат влияние, и това ще ни покаже това, което те ще имат годишни приходи. Ние предполагаме, че тя ще бъде равна на 10 млрд. 20% от това отива в префектура. Но най-важното нещо е, че цифрите за следващата година може да се повиши до 40-50 милиарда рубли. Съответно, увеличението на дивидент, и след това предпочитаните дялове на Mechel ще се увеличи още повече.

- Ако използвате метода на разходите в този сектор MMK - най-добрата история.

"">

Енергетика, петрол и газ

- Имате идея за много силен момчета. Това Lenenergo предпочитани. Те в момента са 45 рубли. В съответствие с Устава, дружеството заплаща 10% от печалбата на привилегированите акции. т.е. 10% от нетната печалба до 93 млн привилегировани акции. Печалба за вече 4,4 милиарда 9 месеца. Рубли. 10% от тази акция на 93 милиона акции, се оказва, че вече се стичаше 4.8 рубли. Сподели струва 45 рубли - това е съблазнително. В същото време компаниите, мрежови 4Q-голямо влияние. Според плановете на компанията ще получи 4,4 милиарда рубли и 10, добре, нека 9. След това, дивидентът ще бъде почти 10 рубли. Промоция струва 45 рубли. Колко ще струва акции само когато дружеството ще бъде 10 рубли? 100. На следващата година, компанията очаква 20 млрд. Това означава, че дивидент от 20 рубли.

Идеята е проста, но е усложнена от факта, че, първо, аз купих акции за 16, а сега те са 45 рубли, което е, влакът е частично останали. И второ, те не могат да платят. Печалбите от които се нуждаят себе си.

Нека ви напомня, е настъпило допълнително емисия акции, компанията е на ръба на фалита, те държат парите в банка "Tauride", тя се спука. Правителството трябваше да спасява компанията наля 32 милиарда рубли. Това е една идея за тези, които са готови да поемат риска: купуват акции на 45 рубли, вие получавате 10 рубли през следващата година, в годината - 20, и продават акции на 200.

- По-добро FGC. от Росети. Но ако FGC да се покачва, а след това се покачва твърде Росети. В Росети не е, че аз не го вярвам. Мисля. Според моите изчисления, няма да има дивидент от 9 цента, и струва 1.3 рубли. И там FGC, сестра, която струва 20 цента, а дивидентът ще бъде 0,25. Какво да избера? И това е почти една и съща фирма. Защо Росети?

- Интер - е най-евтиният в сектора на компанията, но това е лятото и пролетта е евтино, а сега евтини. Компанията е натрупала голям паричен възглавница, няма дългове, печалбата е голяма, е много евтин. Вероятно щях да го купи. TGK-1 - също е страхотна идея, номер две в привлекателността на поколение.

Тази година Газпром може да даде 18 рубли на дивиденти или 9. Ако ви дам 18 акции ще струва 200 рубли наведнъж. Предполагам, че това е добра кампания, най-добрата история в сектора на нефт и газ. Петролните компании ще извличат по-малко масло, защото на споразумение с ОПЕК в газовата индустрия не съществуват, много по-скъпо газ и Газпром експорт започна да расте, това е, производство на Газпром падна, падна, падна, а сега дойдоха.

В допълнение, част от ВТБ ще бъдат приватизирани през следващата година. На примера на "Alrosa", виждаме, че само 10% се продават акциите си bummed, тъй като теглото в индекса се е увеличил, и т.н.